Доходное фермерство: что это такое и как заработать

Децентрализованные финансы стали важной частью криптовалют, а доходное фермерство - один из основных способов заработка в этом сегменте крипторынка.

Доходное фермерство (также фарминг дохода, с англ. yield farming) - это получение дохода в секторе DeFi с помощью разных стратегий инвестирования и реинвестирования.

Доходное фермерство может быть очень выгодным с доходностью от 10% до 50%. Но и риски здесь высокие, что связано с особенностями самого сектора DeFi.

В случае вашей ошибки или ошибки в смарт-контракте потери будут необратимыми. В децентрализованных финансах некому предъявлять претензии и некого привлечь к ответственности - за все отвечают смарт-контракты, по сути это и есть договор между пользователем и платформой.

С другой стороны, пользователи получают преимущество в виде отсутствия идентификации пользователя (KYC) и в целом могут сохранять анонимность при использовании финансовых услуг. Чего нельзя сказать про CeFi (централизованные финансы), к которым относятся и большинство популярных криптобирж.

Ваш идентификатор пользователя в DeFi - это адрес вашего криптокошелька, которого достаточно для взаимодействия с любым DeFi-продуктом. И в частности для доходного фермерства.

Как работает доходное фермерство

Доходное фермерство - это когда вы предоставляете DeFi-проекту средства, таким образом давая ему ликвидность, но кроме стандартных комиссионных отчислений за это получаете (“фармите”) еще и токены проекта. Эти токены имеют ценность, и со временем она может расти, таким образом увеличивая доходность ваших инвестиций.

Для вас - заработок, для проекта - привлечение средств на свою работу и мотивация пользователей вкладывать в пулы ликвидности.

Пулы ликвидности

Пул ликвидности - это механизм, с помощью которого децентрализованные биржи получают ликвидность. Именно в них предоставляют свои средства инвесторы.

О том, что такое пулы ликвидности и как на них заработать, читайте в нашей статье.

В доходном фермерстве бывает два вида пулов:

- Pool 1 - отличается от стандартного пула ликвидности на DEX тем, что имеет только один актив. Это не торговая пара. Вы вносите только один токен и получаете вознаграждение в одном токене. Для таких пулов отсутствует риск непостоянных потерь, но и прибыльность намного ниже, чем у пулов с двумя активами.

- Pool 2 - пулы, которые зачастую состоят из нативного токена проекта (токен управления) и второго базового актива, например ETH, DAI или wBTC. Такие пулы напрямую создают и поддерживают ликвидность проекта.

Быстро отличить один пул от другого поможет название: если оно имеет один тикер токена, например просто DAI - значит это pool 1. Если название написано через косую черту, например DAI/ETH - это торговая пара и pool 2.

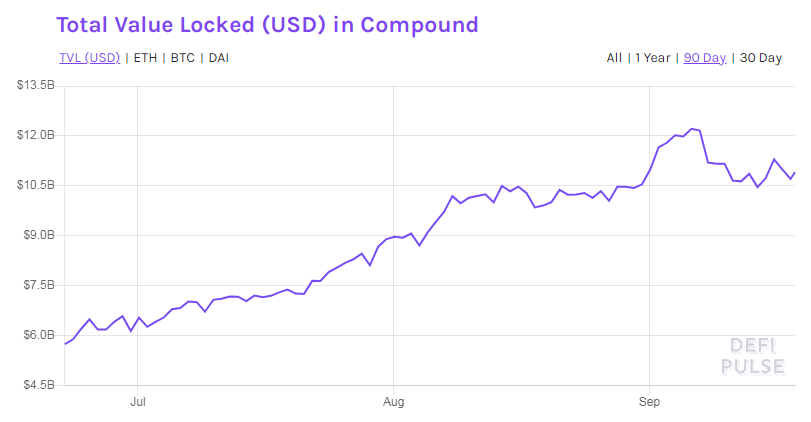

Общее количество заблокированных средств в таких пулах называется TVL (Total Value Locked). Это главный показатель, который демонстрирует успешность и интерес к DeFi-проекту. Поэтому каждый проект и каждая платформа стремится привлечь к себе как можно больше поставщиков ликвидности (LP, от англ. Liquidity Provider), в том числе через доходное фермерство.

На сентябрь 2021 в экосистеме популярных проектов, предлагающих инвестирование в доходное фермерство, заблокировано криптовалюты на сумму более $7 млрд.

Нативные токены

Токен управления или нативный токен (governance token) - основной тип токенов, которые зарабатывают или “фармят” в доходном фермерстве. Их цена напрямую зависит от успехов проекта. Такие токены имеют сильную волатильность – и подвержены значительным колебаниям цены.

Это важная особенность нативных токенов. В начале зарождения доходного фермерства и DeFi многие токены проектов-первопроходцев имели низкую стоимость и распределялись между фармерами. Те, кто продал не сразу, а сохранил эти токены на будущее, позже смогли заработать на их росте намного больше, чем ожидалось.

Например токен DeFi-платформы Balancer, предлагающей заработок на yield farming - BAL при запуске в середине 2020 года стоил около $10, через три месяца уже $20-30 и достиг максимума своей цены 5 мая 2021 в $70, после чего цена опять опустилась в район $30.

График BAL/USD. Источник - coinmarketcap.com

В доходном фермерстве важно не только фармить токены, но и вовремя продавать их, фиксируя полученную прибыль в более стабильных валютах или сохранять на будущее в расчете на рост.

Доходное фермерство и биткоин

Проекты доходного фермерства, как и в целом децентрализованные финансы, работают на разных блокчейнах. Хотя большинство DeFi проектов и доходных фермеров находятся в пределах блокчейна Ethereum, нельзя не обращать внимание на развитие популярных проектов в других блокчейнах, например Venus на Binance Smart Chain (BSC) с TVL $3,5 млрд.

Bitcoin не имеет развитой DeFi инфраструктуры, поэтому поучаствовать в доходном фермерстве на базе блокчейна биткоина не получиться.

Отсутствие биткоина в важном сегменте рынка криптовалют связано с самой архитектурой биткоина: в ней не предусмотрены смарт-контракты, необходимые для функционирования проектов в децентрализованных финансов.

Решением проблемы интеграции биткоина в DeFi стали обернутые токены - когда в блокчейне одной криптовалюты, например Ethereum, создается токен, подкрепленный криптовалютой из другого блокчейна (например, токен wBTC обеспечен настоящим биткоинами BTC). Этот токен - не оригинальный биткоин, но цена wBTC привязана к цене биткоина 1:1.

Благодаря техническим решениям DeFi, многие проекты интегрируют в свою экосистему другие блокчейны и заключают партнерства с другими проектами. Так один проект может иметь несколько смарт-контрактов для своей платформы в нескольких разных блокчейнах. Поэтому начинать стоит с выбора блокчейна или блокчейнов, на которых вы планируете заниматься доходным фермерством.

Как заработать на доходном фермерстве

Существуют десятки крупных проектов и сотни мелких (менее надежных), предлагающих заработок на доходном фермерстве. Рассмотрим самые популярные варианты.

Поставка ликвидности в валютной паре

Как мы уже разобрались, помимо заработка на комиссиях в пуле ликвидности от каждой совершенной сделки пропорционально вашей доле в пуле, вы также получаете дополнительный доход в виде нативных токенов (токены LP, где LP - liquidity pool или пул ликвидности).

Токены LP поступают на ваш кошелек сразу после того, как вы вложились в пул. Они закрепляют за вами право на владение вашими средствами в этом пуле и с их помощью вы можете изъять свои средства обратно. Но также вы можете свободно распоряжаться токенами LP на свое усмотрение. Например, вложить их в другой пул.

Так, популярный DeFi проект Balancer дает возможность инвестировать во множество пулов, наглядно показывая текущий APR каждого из них. При этом он дополнительно вознаграждает поставщиков ликвидности собственным токеном BAL.

Также пулы ликвидносты для доходного фермерства могут составлять не 50/50 двух активов, как привычно для обычных DEX, а например 98/2 и фактически любые соотношения активов. Как и количество активов в одном пуле практически не ограничено. Такие пулы могут состоять из разных соотношений сразу нескольких активов.

Криптокредитование

Фактически это такой же пул ликвидности, но исключительно pool 1. Разница только в том, что ваша ликвидность предоставляется для выдачи займов, а не для обеспечения ликвидности в торговой паре. Как правило, прибыльность в таких проектах ниже, чем в торговых пулах.

Одним из первых проектов такого доходного фермерства и yield farming в целом стал Compound и его токен управления COMP. Платформа занимается криптокредитованием: вы можете одалживать проекту средства в пул, на которые он будет предоставлять займы, получая небольшой процент, или вы можете заимствовать средства на платформе, которые позже вам нужно будет погасить.

В 2020 году Compound на блокчейне Ethereum запустила собственный токен управления - COMP. В отличие от других проектов, токен COMP распределялся не через продажу или аирдроп, а автоматически между пользователями протокола Compound в качестве вознаграждения и стимулирования пользователей приходить на платформу:

- инвесторы в пулы ликвидности получали не только базовый процент по ставке доходности, но и дополнительный токен COMP;

- такой же подход использовался и для заемщиков - их вознаграждали токенами платформы за взятые займы.

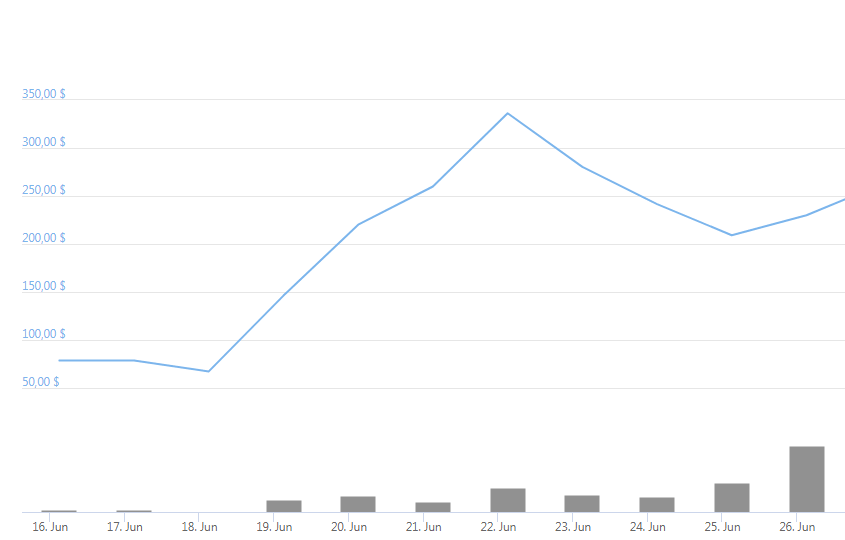

Это привело к росту популярности проекта и цены самого токена. В первые несколько дней после запуска COMP его цена выросла с $60 до $300, а впоследствии закрепилась на уровне примерно $250.

График COMP/USD за первые 7 дней. Источник - coingecko.com

После удачного эксперимента Compound многие другие DeFi-проекты также начали запускать подобные приемы стимулирования инвесторов. В криптоотрасли эта практика получила название доходное фермерство.

Вместе с тем, годовая процентная ставка по продуктам Compound редко превышает 3%, что является почти таким же показателем, как и в традиционных финансах.

График TVL Compound. Источник - defipulse.com

Другой популярный протокол Aave (токен AAVE) предлагает инвестиции в pool 1 для дальнейшей выдачи займов за ваши средства. Такие инвестиции не имеют рисков, связанных с непостоянными потерями, которые могут перекрыть прибыль по базовой ставке APY. Для более рисковых и прибыльных инвестиций есть pool 2 с несколькими активами, ликвидность которого также обеспечивает выдачу займов. Сам протокол Aave один из крупнейших и имеет TVL $16 млрд.

График TVL Aave. Источник - defipulse.com.

Смотреть текущие процентные ставки на криптокредитование и займы удобно на defirate.com.

Обратите внимание, что иногда выгоднее вложиться в другой, например, централизованный проект с обеспечением в стейблкоинах, чем в DeFi продукт.

Комбинированные стратегии

Существуют сложные комбинированные стратегии фарминга, когда в процессе задействуется не один проект, а сразу несколько. Такие стратегии иногда называют “петли”, их используют для максимизации прибыли от доходного фермерства.

Как уже упоминалось выше, при предоставлении средств в пул вы получаете специальные LP токены, которые можете разместить в другом проекте, и получить дополнительно уже LP токен этого проекта. Это также называется стейкингом LP токенов.

Для каждого торгового пула и проекта существует множество подобных стратегий с разной доходностью. Посмотреть и даже попробовать использовать сложные стратегии можно, например, с помощью yearn.finance, Curve.finance или Balancer.

Основные риски доходного фермерства

Как и в любом другом деле, доходное фермерство имеет ряд рисков, которые необходимо учитывать.

Непостоянные потери

Impermanent loss или непостоянные потери - когда из-за изменения цены на депонированные средства в пул при выводе их из пула в долларовом отношении вы получаете меньше, чем когда вкладывали.

Часто бывает, что обычный ходл (удержание) одной криптовалюты из пары был бы выгоднее, чем инвестиции в доходное фермерство и пул ликвидности.

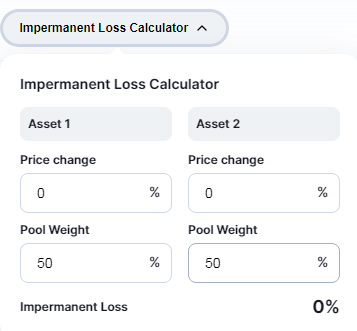

Данный риск является одним из важнейших в доходном фермерстве, поэтому некоторые сайты даже предоставляют калькулятор impermanent loss для расчета рисковости по проекту.

Интерфейс калькулятора impermanent loss на coinmarketcap.com

Чем меньше волатильность цены в паре, тем меньше риск непостоянного убытка для поставщика ликвидности. Для pool 1, где пул состоит только из одного актива, подобный риск вообще отсутствует. Поэтому новичкам мы рекомендуем начинать yield farming именно с пар стейблкоинов и пулов типа pool 1.

Но и доходность в таких пулах значительно ниже.

Технические риски

- Взлом смарт-контракта. Большинство DeFi имеют сложные алгоритмы работы. Но профессиональные хакеры могут найти лазейки в этих системах и использовать их для своего обогащения. Крупный взлом, особенно если проект небольшой, чаще всего заканчивается прекращением работы и полным обесцениванием токенов.

Так как работа над архитектурой смарт-контрактов требует дорогих специалистов, то новые и дешевые проекты часто просто копируют чужие смарт-контракты, добавляя минимальные изменения. Получается откровенная халтура - легкая добыча для хакеров.

Взломы - повсеместное явление в DeFi-секторе. Даже самые крупные проекты потенциально могут быть объектми атак. Например, взлом DeFi платформы PancakeBunny привел к потерям $45 000 000, а Yearn - $11 000 000.

- Опустошение пула. Когда из пула ликвидности с помощью сложных манипуляций выводятся все или часть заблокированных средств, и поставщики ликвидности теряют свои вложения.

Существуют и случаи мошенничества, когда разработчики специально оставляют в протоколе лазейку и затем, когда проект соберет достаточно средств, используют ее для кражи денег. Такое явление часто встречается в небольших DeFi-пректах и получило название “rug-pulling”.

Комиссионные риски

Комиссия за транзакции или gas cost - фактор риска, который также необходимо учитывать при доходном фермерстве.

Совершать транзакции необходимо для обмена на децентрализованных биржах или при вкладывании и снятии средств с пула ликвидности. При совершении транзакций в блокчейне взимается комиссия, размер которой зависит от нагрузки на сеть блокчейна в момент совершения самой транзакции.

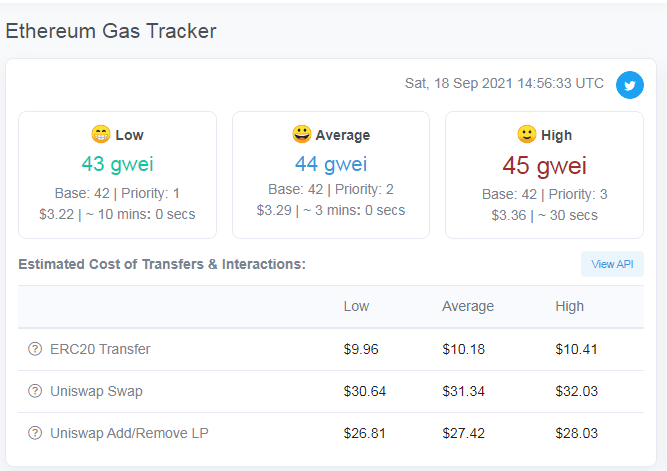

Основная проблема с комиссионными сборами наблюдалась в блокчейне Ethereum. В некоторые дни комиссия могла достигать $100-200. Ситуация изменилась после внедрения протокола Uniswap 3.0 и хардфорка London - нагрузка на сеть значительно уменьшались. В сентябре 2021 цены за транзакцию составляют в среднем не больше $10, а своп в Uniswap обойдется в $25-50.

Цена на комиссию в блокчейне Ethereum, источник - etherscan.io

Проблема с комиссиями возникает скорее при мелких инвестициях. Чем больше сумма вложений, тем незначительнее риск, связанный с транзакционными комиссиями. Инвестирование $1000 в доходное фермерство с ожиданием 20% дохода годовых не очень рентабельно, если вам придется потратить $100-200 на комиссии в сети.

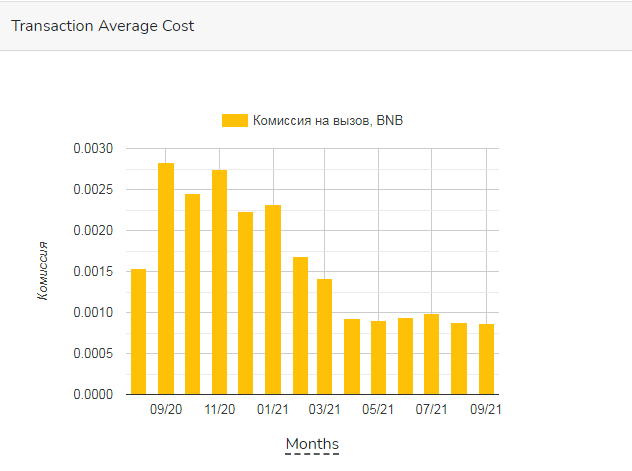

Если говорить про другие блокчейны, например BSC, то в большинстве случаев проблема нивелируется, поскольку комиссии низкие.

Комиссия в сети BSC колеблется от $0,5-1. Источник - explorer.bitquery.io

Сюда же следует отнести самый незначительный риск, но все же существующий - это проскальзывание. Сродни обычному проскальзыванию на биржах, которое также зависит от наполненности пула (в традиционных биржах - стакана) и размера вашей сделки.

Сколько можно заработать на yield farming

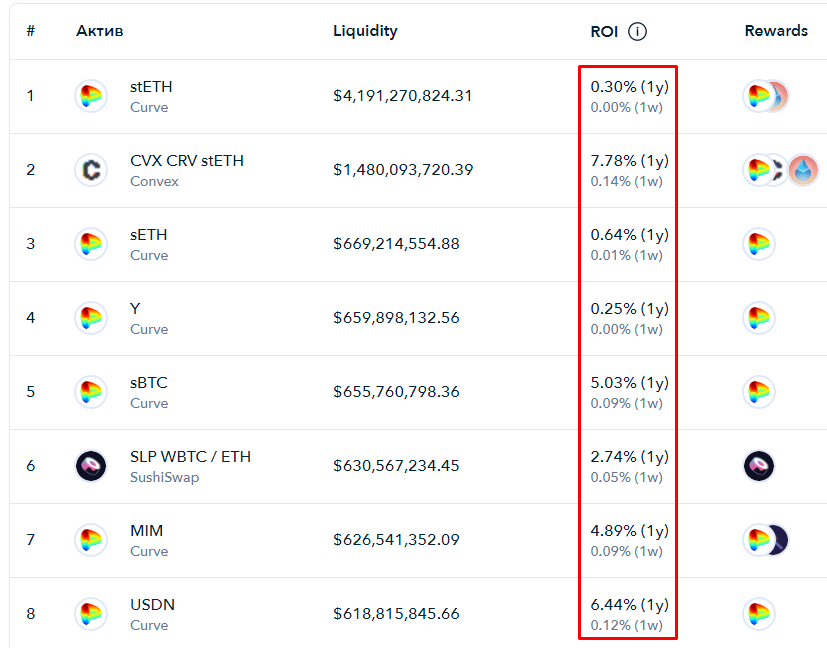

Заработать можно и достаточно много, особенно если сравнивать с банковскими депозитами по 2-5%. Но если вам действительно нужен высокий APY или APR, то в надежных проектах с высокой капитализацией и TVL не надейтесь найти большие доходы. Вы получите почти такие же предложения, как и в традиционной финансовой системе.

Чтобы действительно зарабатывать на этом - нужно рисковать, постоянно мониторить рынок и изучать все доступные предложения.

Высокорисковые проекты могут показывать доходность в 20-30% и даже 50%. Доверенные предложения с приемлемыми рисками прогнозируют максимальную доходность не выше 10-15% годовых.

Но даже инвестируя в относительно надежный и крупный пул ликвидности с низким APY, не относитесь к этому, как к безрисковому занятию. Риск есть всегда, особенно в такой новой сфере, как DeFi и yield farming.

Некоторые DeFi-продукты сравнивают с традиционными сберегательными счетами, но они таковыми совершенно не являются. Инвестируя даже в проекты первого десятка стоит быть морально готовым потерять все свои инвестиции.

Доходность пулов yield farming отсортированных по ликвидности. Источник - zapper.fi

Как выбрать проект для yield farming

Занимаясь доходным фермерством, нужно выбирать фарминг нативного токена после тщательного анализа и изучения всей доступной информации о проекте.

От цены токена напрямую зависит ваша доходность в yield farming, соответственно обратите особое внимание на распределение токенов. Чаще всего об этом написано в технической документации проекта. Чем дольше происходит основная эмиссия токенов, тем это благоприятнее для его цены.

Примером проекта с низкой эмиссией является уже упоминаемый Balancer с токеном BAL, который каждую неделю распределяет около 145 000 токенов BAL между поставщиками ликвидности. Его эмиссия имеет максимальное значение в 100 000 000, а текущая общая эмиссия составляет 35 725 000, что равно 35% от максимального предложения.

Примерами высокой эмиссии являются проекты Harvest Finance с токеном FARM (выпущено более 90% от максимального предложения) и yearn.finance с токеном YFI (100% от максимальной эмиссии).

Популярные и высоко капитализированные токены DeFi-проектов могут торговаться не только на децентрализованных биржах вроде Uniswap или Pancakeswap, но и на централизованных биржах вроде Binance или даже иметь производные своих токенов, например фьючерсы.

Стоит также учитывать, что прибыльность может меняться ежедневно и даже в течении нескольких часов, поэтому доходность зависит от таких аспектов, как:

- правильное размещение средств в проектах,

- оценка рисков и своевременный мониторинг изменений,

- появлений новых предложений на рынке.

Существуют сайты-трекеры, которые собирают актуальную информацию о возможностях в доходном фермерстве. Они могут значительно упростить поиск хорошего проекта или пула, а также зачастую пдсказывают, какие у них APR и APY.

Топ-6 сайтов для отслеживания лучших проектов доходного фермерства

1. Трекинг на coinmarketcap. Помимо списка проектов, есть также стандартный калькулятор impermanent loss (непостоянные потери) и возможность отсортировать список по показателю APY.

2. Сoingecko предлагает выбор из большого списка проектов, отсортированных по заблокированной стоимости в пуле, а не в целом по платформе. Также кроме стандартного калькулятора присутствует калькулятор APY.

3. yieldfarming.info - предоставляет небольшой список популярных пулов нескольких платформ, а ниже есть список информационных ресурсов по доходному фермерству.

4. vfat.tools - вероятно, самый большой агрегатор платформ и пулов yield farming. Есть возможность выбрать нужный блокчейн и посмотреть существующие проекты доходного фермерства. Помимо трекинга, также включена более детальная информация о проекте или выбранном пуле. Сайт автоматически запросит подключение к вашему кошельку Metamask или WalletConnect с правами просмотра, чтобы при нажатии на пул также показывать подробную информацию про ваши вложения. При выборе проекта отобразятся пулы только для доходного фермерства. На наш взгляд - незаменимый помощник для криптофермеров.

5 и 6. yieldwatch.net (имеется платная и бесплатная версия) и growing.fi (бесплатный) - предназначены не для поиска новых пулов или проектов, а для детальной информации о всех текущих депозитах, заблокированных в пулах ликвидности.

CFD - заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы - это как ставка на спортивное событие, например вы делаете "ставку" X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось - теряете всю "ставку".

Forex - торговля валютами и заработок на их курсах.

Индексы - заработок на изменении экономических индексов разных стран.

Акции - заработок на акциях крупнейших компаний мира.

Торговые советники - автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг - автоматическое копирование сделок успешных трейдеров.

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM - менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM - деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыль\убытки распределяются в процентном соотношении.

MAM - менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM - гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD - торговля происходит на реальном рынке\бирже, где его участники продают\покупают друг у друга.

ECN - торговля идет между участниками системы, которые сами назначают цену покупки\продажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупают\продают право владеть товаром.

STP - торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA - клиент покупает\продает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) - торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution - сделка откроется\закроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вам\брокеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution - сделка откроется\закроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

Спред - это разница между ценой покупки и продажи товара на бирже.

Плавающий спред - это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред - это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа - это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа - даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа - организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

Скальпинг - частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование - открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) - как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение - это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS - это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist - программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы - брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

- Биржи криптовалют

- Биржи для фьючерсов

- Биржи для россиян

- Биржи без верификации

- Децентрализованные

- Биржи для копитрейдинга

- Биржи с Launchpad

- Earn (стейкинг, майнинг, фарминг)

- Биржи с NFT

- Биржи для VIP-клиентов

- Биржи для новичков

- Биржи с низкими комиссиями

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Облачный майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

- Криптокошельки

Финансовые регуляторы - организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

- ASIC (Австралия)

- НБ РБ (Беларусь)

- IFSC (Белиз)

- VFSC (Вануату)

- FCA (Британия)

- BVI FSC (Вирг. о-ва)

- BaFin (Германия)

- SFC (Гонконг)

- MiFID (ЕС)

- SEBI (Индия)

- CNMV (Испания)

- CONSOB (Италия)

- CIMA (Кайман. о-ва)

- IIROC (Канада)

- НБРК (Казахстан)

- CySEC (Кипр)

- CSRC (Китай)

- FSC (Маврикий)

- MFSA (Мальта)

- AFM (Нидерланды)

- FSPR (Новая Зеландия)

- DFSA (ОАЭ)

- ЦБ РФ (Россия)

- CFTC (США)

- FINRA (США)

- NFA (США)

- FSA SC (Сейшелы)

- SVGFSA (С-Винсент)

- AMF (Франция)

- FINMA (Швейцария)

- FI (Швеция)

- JFSA (Япония)