Что такое волатильность валютных пар

Итак, что же такое волатильность на рынке? Само слово происходит от английского Volatility – изменчивость.

Этот показатель определяет, насколько изменяется цена финансового инструмента за определенный период времени. Если цена инструмента меняется сильно и часто - волатильность высокая. Если изменения редки и незначительны - волатильность низкая.

Волатильность разделяют на историческую и ожидаемую.

Историческая волатильность – показывает статистику, как менялась цена в прошлом. Например, если валютная пара за год изменяет цену на 1000 пунктов, и такая статистика наблюдается несколько лет, то трейдер может предположить, что на таком же уровне будет меняться ее цена и в будущем.

Однако, на рынке не может быть ничего абсолютно стабильного, в том числе и показателя волатильности. Волатильность инструмента может меняться под влиянием политических и экономических показателей. Поэтому для успешной торговли важно уметь прогнозировать волатильность.

Ожидаемая волатильность – это то, какую волатильность трейдер ожидает от цены на основании различных факторов (например, на фоне выхода новостей). Иными словами, прогнозирует.

Как спрогнозировать волатильность торгового инструмента

Как мы уже отмечали, волатильность валютных пар может меняться на фоне выхода важных экономических новостей и данных. Например, снижение волатильности может произойти перед выходом важной статистики по торговому инструменту, а ее увеличение - уже после ее публикации. Время выхода такой статистики можно посмотреть в экономическом календаре и таким образом, прогнозировать волатильность.

О том, что такое экономический календарь и как делать прогнозы с помощью фундаментального анализа, читайте в нашей статье.

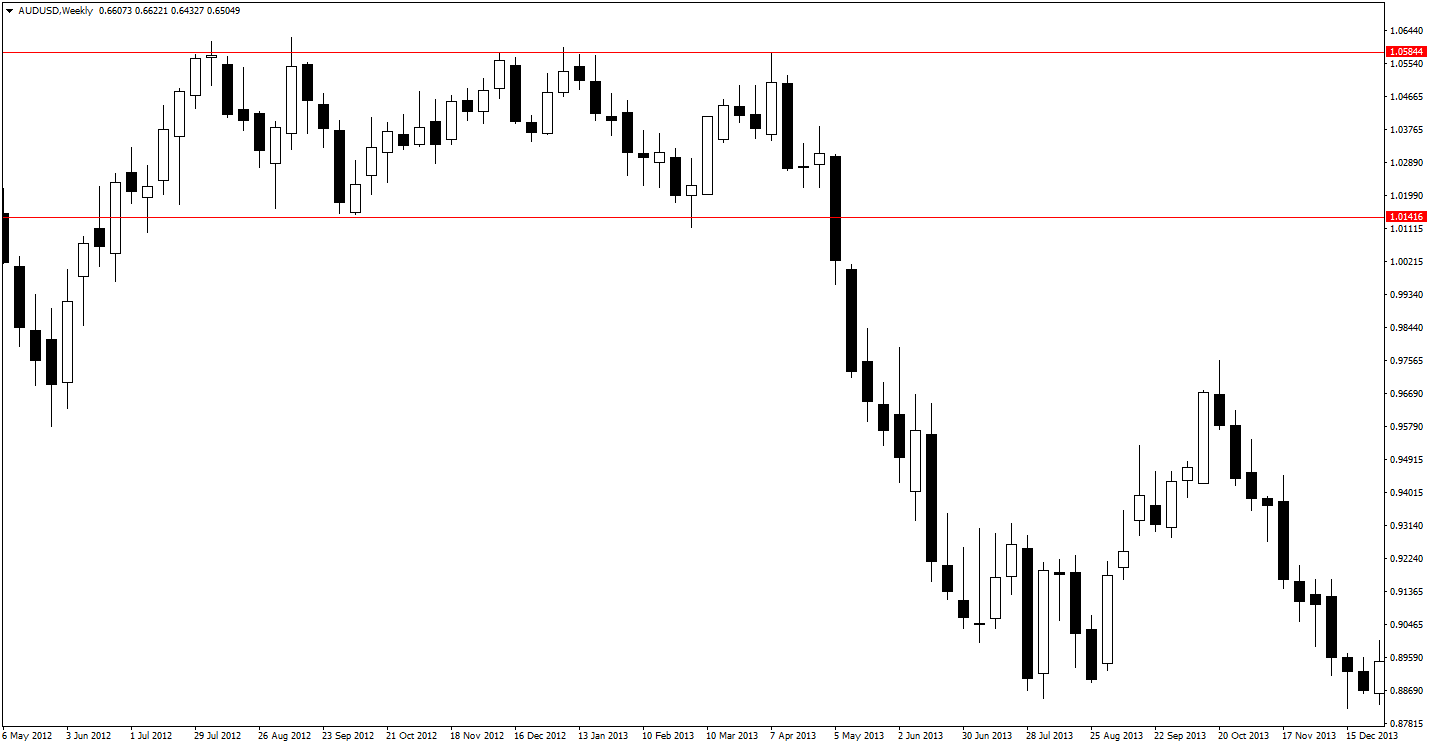

Изменения волатильности можно предсказать также с помощью технических уровней. Например, пара AUD/USD сидела почти год в узком диапазоне цены, его видно на рисунке - диапазон отмечен красными линиями.

В это время размер месячных свечей составлял порядка 200 пунктов – весьма низкая волатильность для рынка форекс. Затем цена пробила диапазон вниз, начала двигаться в тренде, и месячные свечи увеличились до 500-700 пунктов. Получается, волатильность инструмента выросла.

Этот рост волатильности инструмента вполне предсказуем. Пробой столь долгосрочного диапазона чаще всего вызывает мощные тренды и рост волатильности. Если изменились размеры месячных свечей, это значит, что изменятся и все диапазоны: недельные, дневные, часовые. Цена за те же промежутки времени будет изменяться на большее значение.

Стоит также обратить внимание на волатильность валют в определенные торговые сессии.

- На азиатской сессии наиболее волатильные пары EUR/USD, EUR/JPY, AUD/USD, USD/JPY.

- На европейской GBP/CHF, GBP/JPY, USD/CHF, EUR/USD.

- На американской GBP/JPY, GBP/CHF, USD/CHF, USD/CAD, EUR/USD.

- На тихоокеанской NZD/USD, AUD/USD, AUD/NZD.

Подробнее о торговых сессиях на рынке форекс можно узнать из нашей статьи Торговые сессии на Forex.

Как измерить волатильность

Опытный трейдер может определить диапазоны, просто посмотрев на размеры дневных, недельных или месячных свечей.

Например, вы видите, что размер большей части дневных свечей составляет 50 пунктов, а месячных 300 пунктов. Если вы торгуете внутри дня, глупо будет ставить тейк-профит на расстояние 100 и больше пунктов - в большинстве случаев он не сработает. Очевидно, что трейдеру нужно либо умерить свою жадность, либо перейти торговать на более старшие таймфреймы.

Рассчитывать на профит в 50 пунктов внутри дня тоже не стоит. Мало шансов, что вы возьмете всю дневную свечу от края до края. Очевидно, что до формирования сигнала цена уже должна пройти некоторое расстояние. Также профит нужно брать, немного не доходя до тех уровней, к которым по вашим расчетам дойдет цена.

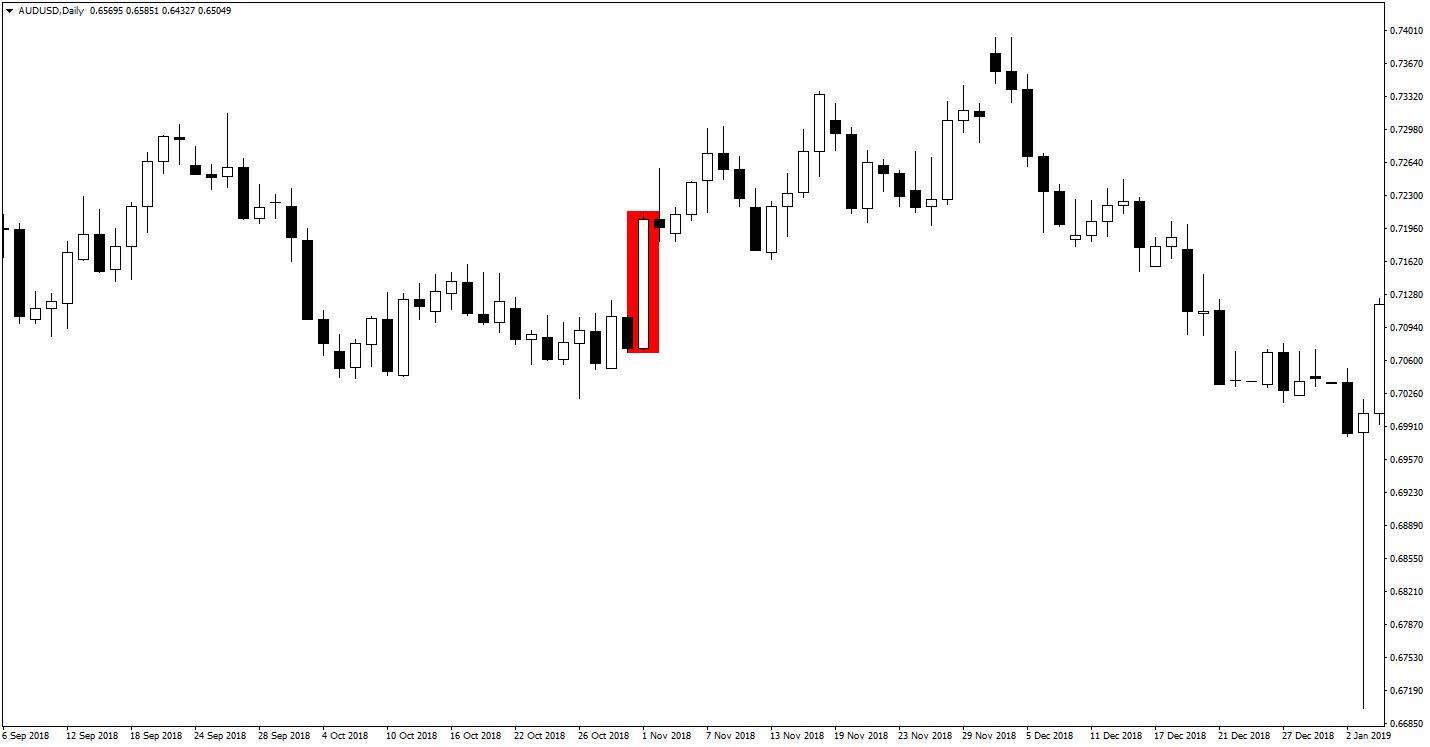

Кто-то может подумать, но ведь бывает, что диапазон некоторых свечей значительно больше предыдущих. Я зафиксирую профит, как рекомендует автор, а цена пойдет значительно дальше. На рисунке ниже как раз такой случай: мы видим длинную дневную свечу (выделена красным цветом), но остальные дневные свечи значительно меньше. Что это значит?

Даже если чудом трейдер дождется такую свечу и возьмет увеличенный профит, в остальные дни вместо профита он получит стоп-лосс или в лучшем случае безубыток вместо профита. Получается, что трейдер будет день за днем недополучать профит или терпеть убытки, чтобы однажды взять в два или три раза больше. Прибыль при этом едва ли перекроет убытки.

Рискнуть можно, только если ваши ожидания повышенной волатильности на конкретный день основаны на четком анализе. Однако это прерогатива опытных трейдеров.

Формулы расчета волатильности

Как вы поняли, выше мы измеряли волатильность, просто измеряя свечи в пунктах. На наш взгляд, этого вполне достаточно, но если вы приверженец более научного подхода, есть специальная формула для расчета волатильности.

Средняя волатильность рассчитывается так:

Волатильность = ИзменениеЦены/(√Период)

- Где, Волатильность – искомое значение волатильности за определенный период (например, среднегодовая).

- ИзменениеЦены – на какое значение в пунктах или процентах изменилась цена за определенный период.

- Период – временной интервал, за который измеряется волатильность (если за один год, вставляем 1, если за 4 года – 4, и так далее).

Например, за год цена изменилась на 2000 пунктов, тогда среднегодовая волатильность будет равна: 2000/√1 = 2000 пунктов. Ожидаемо, да? Если мы высчитываем среднюю волатильность за 4 года, зная, что цена за это время изменилась на те же 2000 пунктов, то подставляем соответствующие цифры по формуле и получаем 2000/√4 = 1000 пунктов.

Волатильность за период рассчитывается так:

ВолатильностьПериода =СредГодВол * √Период

- Где, ВолатильностьПериода – значение волатильности за определенный период, который мы ищем (например, внутри дня или месяца).

- СредГодВол – среднегодовая волатильность (можно расчитать по формуле выше).

- Период – период времени, за который высчитываем волатильность, выраженный в годах. Например, если мы ищем волатильность за месяц, то пишем 1/12, за неделю - 1/52, за день - 1/260 (торговых дней в году на рынке форекс не 365, а приблизительно 260, суббота и воскресенье - неторговые).

Для примера попробуем посчитать, какова будет волатильность внутри дня или месяца, если среднегодовая волатильность – 2000 пунктов.

Дневная волатильность = 2000 * √1/260 = 124 пункта

Месячная волатильность = 2000 * √1/12 = 577 пункта

По нашему опыту, примерно так и получается в реальности. Если за год цена на инструменте проходит 2000 пунктов, то месячные и дневные свечи приблизительно такого размера и будут.

Торговля на изменении волатильности

На резком изменении волатильности трейдер может разработать торговую систему. Он не пытается предугадать, как изменится волатильность и когда, а работает в рынке уже по факту ее изменения.

Например, у нас есть свеча, которая значительно больше, чем предыдущие (отмечена красным):

Понятно, что такое изменение вызвано некоторыми факторами, но трейдеру не важно знать, какими. Он видит уже свершившийся факт увеличения волатильности на конкретной свече и открывает сделку в ее сторону (в нашем примере вверх). Как видим, цена еще некоторое время продолжила движение вверх, и вполне можно было взять профит.

Индикаторы измерения волатильности

Изменение волатильности можно определить по размерам свечей, либо при помощи специальных индикаторов терминала MetaTrader. Из стандартных индикаторов можно выделить два, о них дальше и поговорим.

Индикатор Bollinger bands

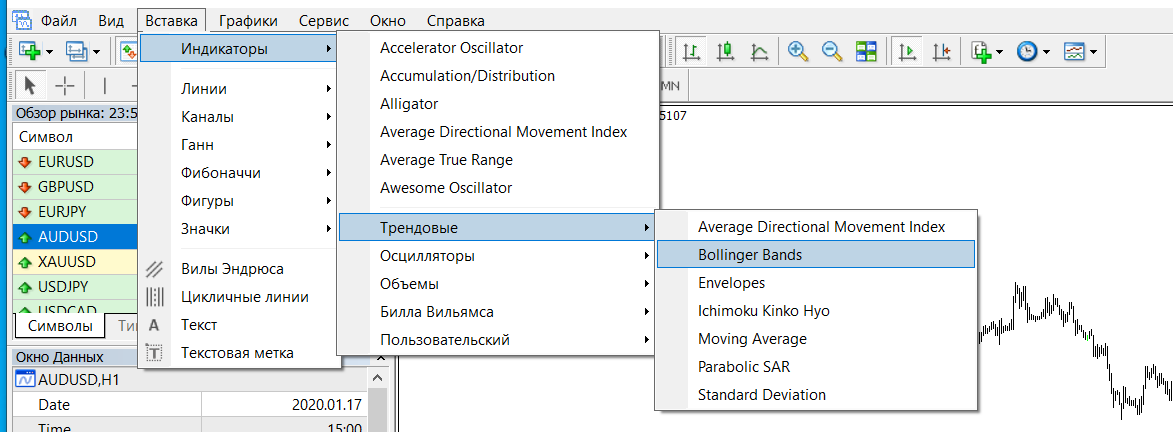

Индикатор “Линии Боллинджера” можно нанести на график, кликнув на кнопку “вставка” -> “индикаторы” -> “трендовые” -> Bollinger bands.

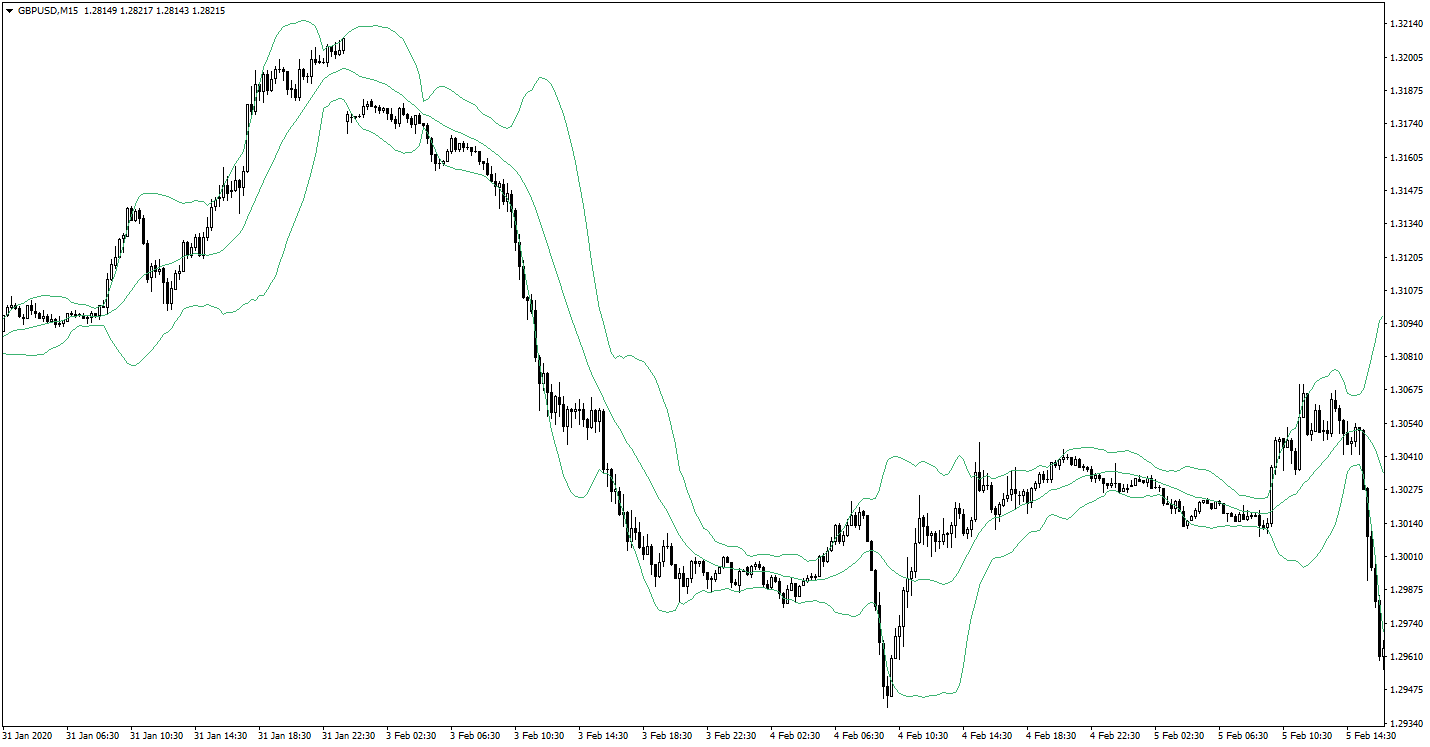

Индикатор “Линии Боллинджера” на графике выглядят как три плавные кривые. Сужение и расширение этих кривых показывает изменение волатильности: сузились линии - волатильность понизилась, расширились – повысилась.

Индикатор ATR

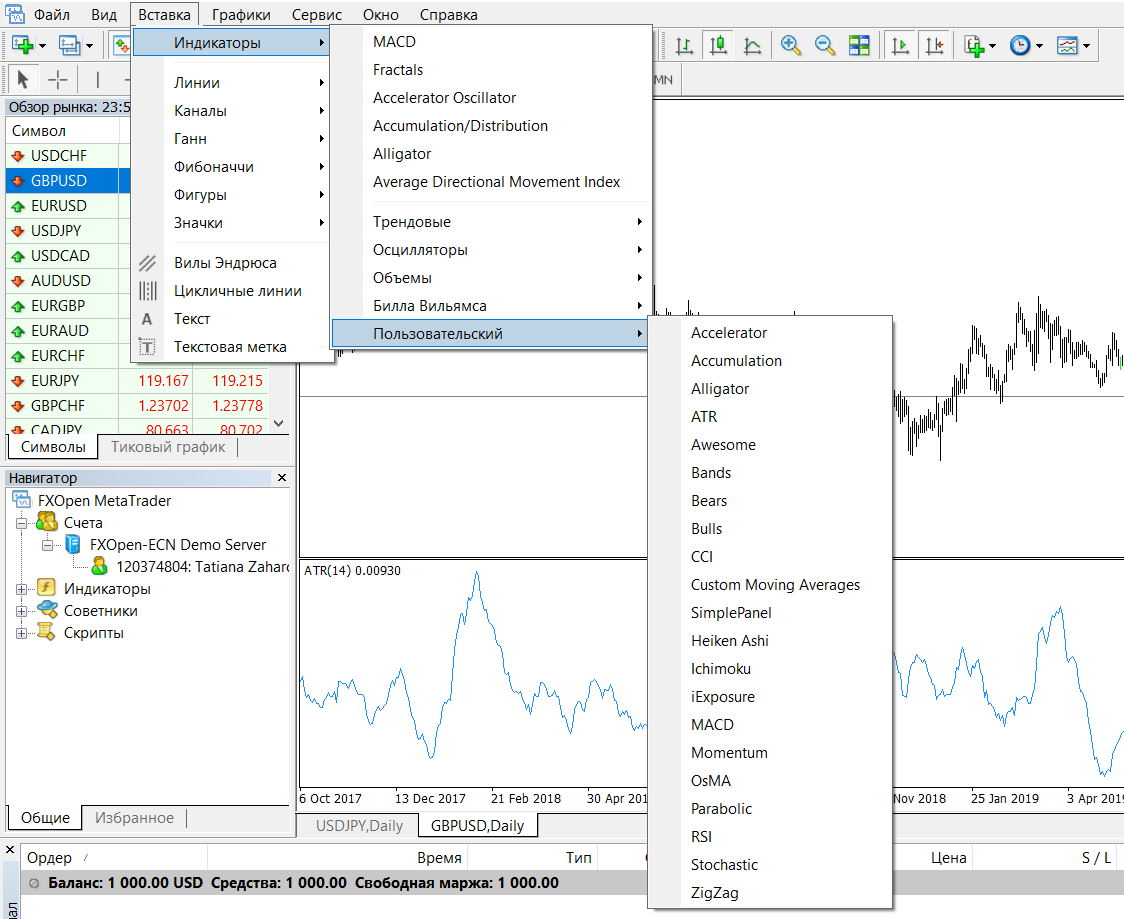

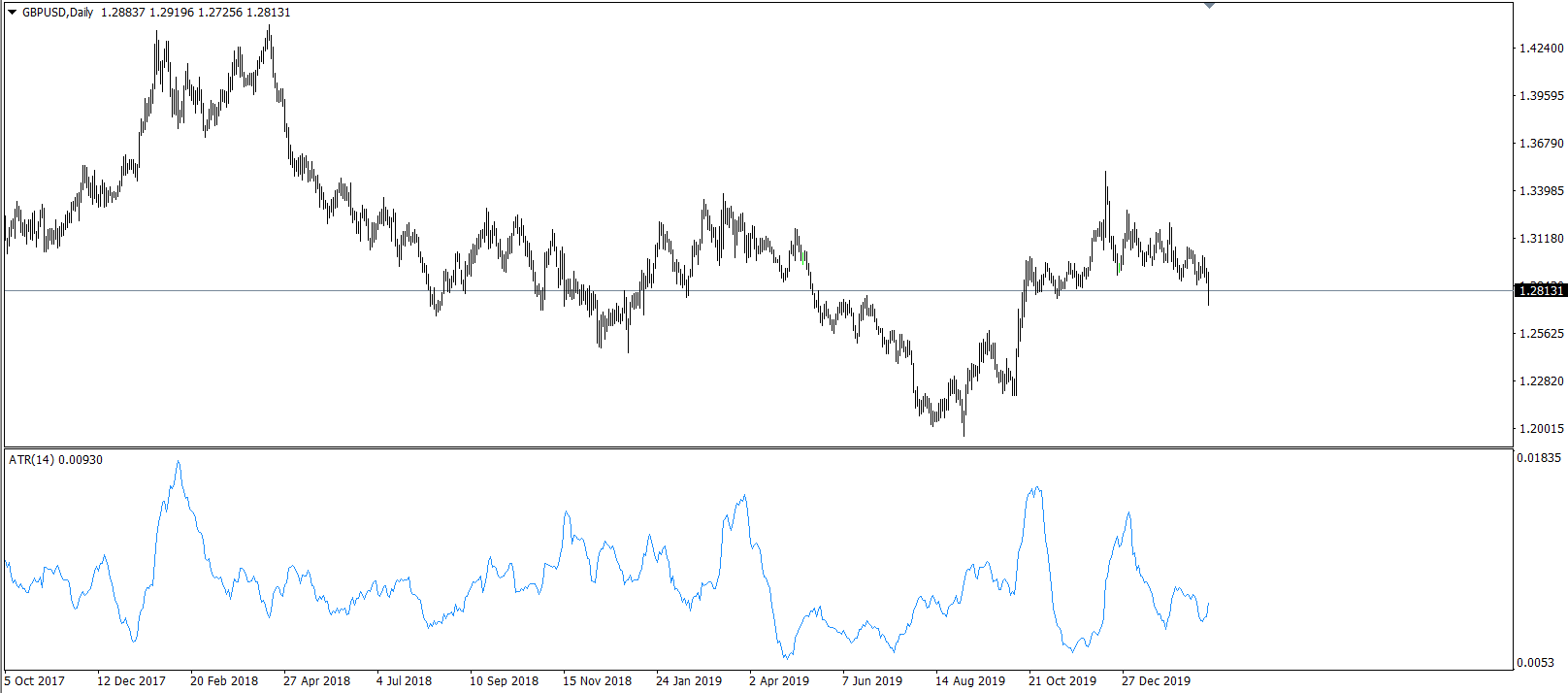

Еще один из стандартных индикаторов - ATR (Average True Range - переводится как средний истинный диапазон). Нанести на график можно стандартным способом: “вставка” -> “индикаторы” -> “пользовательский” -> ATR.

Индикатор ATR автоматически проводит расчеты волатильности и выдает результат в виде кривой линии, которая строится в отдельном окне внизу графика. Колебания этой кривой указывают на изменение волатильности, а не направление тренда. Рост кривой указывает на повышенную волатильность, снижение кривой указывает на снижение волатильности.

Важно понимать, чем сильнее волатильность, тем больше возможностей для заработка, но также и высокая волатильность увеличивает торговые риски.

- Биржи криптовалют

- Биржи для фьючерсов

- Биржи для россиян

- Биржи без верификации

- Децентрализованные

- Биржи для копитрейдинга

- Биржи с Launchpad

- Earn (стейкинг, майнинг, фарминг)

- Биржи с NFT

- Биржи для VIP-клиентов

- Биржи для новичков

- Биржи с низкими комиссиями

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Облачный майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

- Криптокошельки

CFD - заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы - это как ставка на спортивное событие, например вы делаете "ставку" X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось - теряете всю "ставку".

Forex - торговля валютами и заработок на их курсах.

Индексы - заработок на изменении экономических индексов разных стран.

Акции - заработок на акциях крупнейших компаний мира.

Торговые советники - автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг - автоматическое копирование сделок успешных трейдеров.

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM - менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM - деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыль\убытки распределяются в процентном соотношении.

MAM - менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM - гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD - торговля происходит на реальном рынке\бирже, где его участники продают\покупают друг у друга.

ECN - торговля идет между участниками системы, которые сами назначают цену покупки\продажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупают\продают право владеть товаром.

STP - торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA - клиент покупает\продает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) - торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution - сделка откроется\закроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вам\брокеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution - сделка откроется\закроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

Спред - это разница между ценой покупки и продажи товара на бирже.

Плавающий спред - это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред - это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа - это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа - даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа - организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

Скальпинг - частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование - открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) - как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение - это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS - это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist - программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы - брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

Финансовые регуляторы - организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

- ASIC (Австралия)

- НБ РБ (Беларусь)

- IFSC (Белиз)

- VFSC (Вануату)

- FCA (Британия)

- BVI FSC (Вирг. о-ва)

- BaFin (Германия)

- SFC (Гонконг)

- MiFID (ЕС)

- SEBI (Индия)

- CNMV (Испания)

- CONSOB (Италия)

- CIMA (Кайман. о-ва)

- IIROC (Канада)

- НБРК (Казахстан)

- CySEC (Кипр)

- CSRC (Китай)

- FSC (Маврикий)

- MFSA (Мальта)

- AFM (Нидерланды)

- FSPR (Новая Зеландия)

- DFSA (ОАЭ)

- ЦБ РФ (Россия)

- CFTC (США)

- FINRA (США)

- NFA (США)

- FSA SC (Сейшелы)

- SVGFSA (С-Винсент)

- AMF (Франция)

- FINMA (Швейцария)

- FI (Швеция)

- JFSA (Япония)