Всё о брокерах

Кто такой брокер

Брокер - это физическое или юридическое лицо, оказывающее посреднические услуги по сопровождению торговых сделок. Для этого он имеет соответствующие лицензии, а также необходимые знания, опыт и инфраструктуру. Он сопровождает сделки трейдеров при торговле валютой, ценными бумагами, сырьем и заключении ряда контрактов с момента открытия и до закрытия

За свои услуги брокер получает вознаграждение в форме комиссионных.

Зачем нужны брокеры

Торги на биржах проводятся исключительно профессиональными участниками рынка, так что лично прийти на биржу и открыть ордера на покупку и продажу не получится. За место на бирже нужно платить. Брокер, благодаря наличию необходимых бумаг и квалификации, а также мест на биржах, выводит на рынок сделки клиентов.

В большинстве своем (за исключением прайм-брокеров) брокеры не торгуют «на свои», а всего лишь выводят на рынок сделки клиентов. Они позволяют людям торговать между собой интересующими их активами, даже находясь в разных странах.

Помимо посредничества при сделках, брокерские конторы часто предоставляют целый пакет вспомогательных услуг: аналитика, обучающие семинары, информационное сопровождение. Помогая трейдерам добиваться успеха, они обеспечивают себе долгосрочных и лояльных клиентов.

Как работают брокеры

Брокеры предлагают торговлю разными активами: валютными парами, сырьем, ценными бумагами и различными контрактами (форварды, фьючерсы, опционы, CFD и т.д.).

Если трейдер хочет что-то из этого купить или продать, он составляет брокеру соответствующую заявку, которая называется ордер. После чего брокер размещает ее на рынке. Далее один открытый ордер находит встречный ордер - например, ваша заявка на покупку какого-то актива и заявка другого трейдера на продажу этого самого актива. Зарабатывают брокеры, взимая с трейдеров комиссию за сделку.

Работу брокера можно сравнить с моделью супермаркета. Вы приходите в супермаркет, чтобы купить товар по приемлемой для вас цене - то есть, представляете ордер на покупку. Продавец, чей товар среди прочих лежит на полках супермаркета, представляет собой ордер на продажу по приемлемой для него цене. Сам супермаркет - как и брокер - сводит ваши ордера, помогая вам получить доступ к друг другу и заключить сделку. В результате вы получаете товар, продавец осуществляет продажу, а супермаркет получает комиссионные за обслуживание сделки.

Какие бывают брокеры

Всех брокеров на рынке форекс можно условно разделить на порядочных и непорядочных. К первым относятся рыночные брокеры, вторых на сленге называют “кухнями”.

Рыночные брокеры

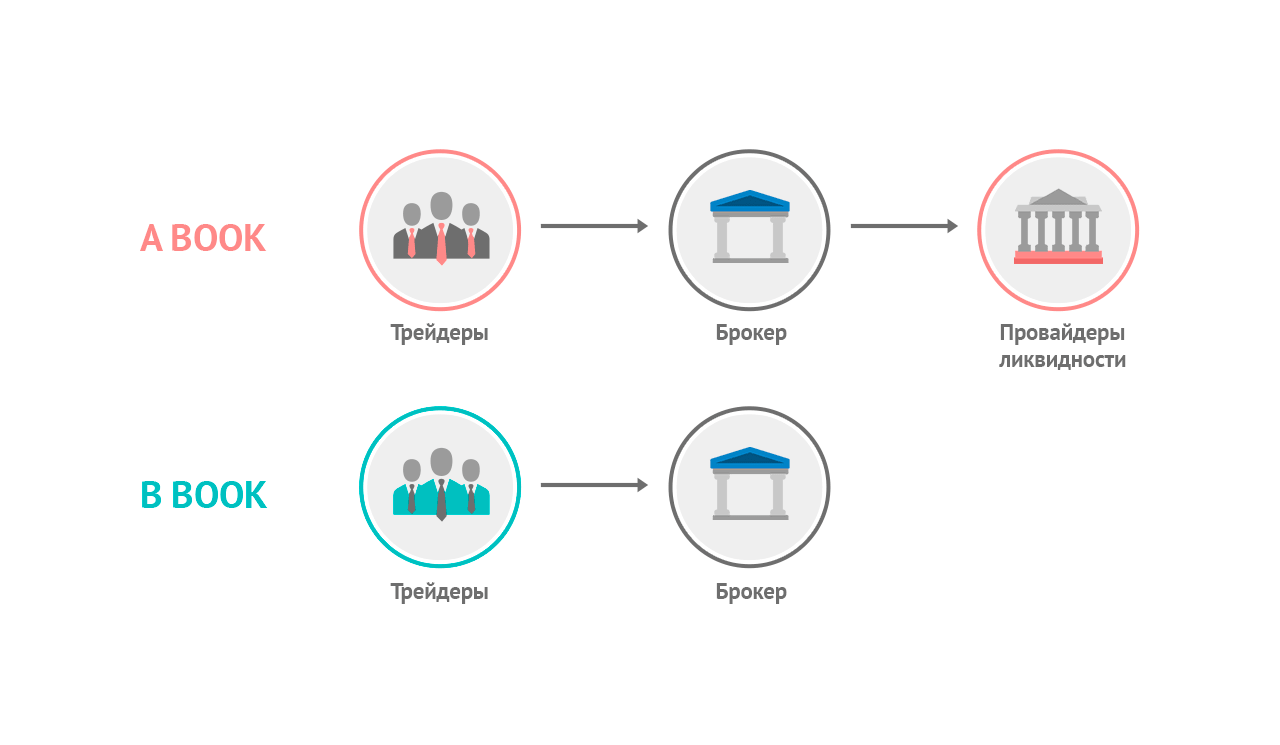

Порядочные брокеры выводят сделки своих клиентов на реальный рынок.Такие брокеры называются A-book или брокерами с рыночным исполнением. У рыночных брокеров обязательно есть лицензия регулирующего органа государства, в котором он работает. Такой брокер сотрудничает с провайдерами ликвидности или так называемыми маркетмейкерами.

Сотрудничая с рыночными брокерами, трейдер может не опасаться обмана.

"Кухонные" брокеры или "кухни"

Кухня – это брокерская контора, не предоставляющая клиентским сделкам выход на реальные рынки. Причем клиенты могут об этом даже не догадываться.

Заявки своих клиентов B-book брокеры обрабатывают за счёт встречных заявок от других своих же клиентов. То есть торговля происходит не на реальном форексе, а внутри платформы брокера. Такую модель работы брокеров называют B-book или Dealing Desk.

Вы можете посмотреть наш рейтинг B-book брокеров по ссылке.

Чем опасны кухни

Пока кухне удается закрывать ордера одних клиентов за счет встречных ордеров других - ни одной из сторон это не вредит. Но если встречного ордера не нашлось, брокер вынужден сам выступить второй стороной сделки.

При этом возникает конфликт интересов: брокеру выгоднее, если трейдер проиграет свой депозит, а не только перечислит комиссию за открытие сделки. Ведь потерянный депозит клиента в этом случае становится доходом брокера.

Часто кухни настраивают предоставляемое трейдеру для торговли ПО таким образом, чтобы он проиграл. Если в процессе торговли трейдер наблюдает краткосрочное расширение спреда в несколько десятков раз, которое приводит к срабатыванию функции стоп-аут - значит, он имеет дело с кухней. Также тревожным звоночком, может служить формирование так называемых шпилек (нерыночных котировок, имеющих значительный ценовой разрыв), которых нет у честных брокеров.

Брокеры-мошенники

Когда брокер массово перестает выполнять свои обязательства перед клиентами, его называют скамом или говорят, что он “соскамился”. Причина сказам могут быть разные:

- компания изначально содали с целью мошенничества,

- компанию обанкротили конкуренты,

- компания пострадала из-за форс-мажора.

В большинстве случаев скам у брокера начинается с отклонения запросов на вывод средств. Все остальные сервисы брокера при этом будут продолжать работать, что особенно опасно для начинающих инвесторов.

Только спустя некоторое время после массовых отклонений заявок на вывод, трейдер может увидеть у выбранного брокера отсутствие новостей, аналитики, вебинаров и т.д. Это связано с тем, что брокер оплачивает все эти услуги как минимум на месяц вперед. Аренда терминала, лицензии и зарплата сотрудникам вероятней всего будут оплачены на момент скама брокера.

Как выбрать брокера

- Ликвидность. Честные брокеры указывают крупных поставщиков ликвидности, с которыми они работают, на собственном сайте - как правило, на главной странице. У кухонь поставщиков ликвидности нет, поэтому они их не публикуют.

- Репутация. Уделите время изучению брокера, ведь это – ваш будущий деловой партнер. И почитайте отзывы.

- Наличие лицензии. Узнайте, где базируется брокер и какая у него лицензия. Кухни часто не имеют серьезной лицензии, регистрируются исключительно в офшорных зонах, не указывают информации про владельцев и сотрудников. Но само по себе наличие лицензии еще ни о чем не говорит. Имейте в виду, лицензии тоже бывают разные - есть надежные лицензии (например британского регулятора FCA или американской FINRA), а есть офшорные (лицензии таких государств, как Вануату, Белиз или Панамские острова). Мы не рекомендуем связываться с офшорными лицензиями: едва ли вам удастся добиться вмешательства офшорного регулятора, если брокер начнет вести себя нечестно. Список самых надежных лицензий смотрите здесь.

- Условия сотрудничества. Отнеситесь внимательно к договору с брокером. Просмотрите его на предмет возможных ограничений на ведение торговли. Если после прочтения договора, опубликованного на сайте брокера, у вас остались вопросы - обязательно свяжитесь с поддержкой брокера и проясните их до того, как начать сотрудничать.

- Стоимость услуг. В зависимости от рынка и брокера, может быть несколько видов комиссионных выплат. Ряд брокеров, предоставляющих доступ к торговле на Forex, берут только спред. Но есть и те, которые предоставляют доступ к большему количеству рынков, дополнительных сервисов (автоторговле, например) за дополнительную плату. Все это можно прочитать на сайте брокера или уточнить, связавшись с его службой поддержки.

- Возможности ввода/вывода средств. Необходимо убедиться в том, что у брокера есть надежные способы пополнения (банковский перевод, банковские карты или WebMoney). Мы не рекомендуем работать с брокером, где наблюдается исчезновение с сайта платежных систем для ввода-вывода средств. Дело в том, что сама платежная система прекращает сотрудничество с брокером, если к ней поступают многочисленные сигналы о мошенничестве.

- Удобство. На сайте брокера должна быть размещена информация о способах ввода/вывода средств, наборе дополнительных услуг (обучение, аналитика, общение со специалистами и т.д.), а также доступность поддержки, в идеале - 24/5, и возможные средства связи (телефон, чат, email).

- Торговый терминал (MetaTrader 4, MetaTrader 5, cTrader, IQoption, QUIK и т.д.). Это компьютерная программа, с помощью которой вы будете просматривать графики котировок, анализировать рынок встроенными инструментами, а также отправлять брокеру запрос на открытие, изменение или закрытие сделок.

Налогообложение торговли через брокеров

Трейдеры как правило оформлены как частные предприниматели (ИП для РФ, ФЛП для Украины) и соответственно платят единый налог с дохода от торговых операций. Уплата налогов зависит в основном от законодательства вашей страны. Но есть нюансы.

Уточните у брокера, является ли он налоговым агентом (не относится к зарубежным брокерам). В некоторых юрисдикциях брокер, будучи налоговым агентом, удерживает с трейдера налог (на доходы физлиц: 19,5% в Украине, 13% в РФ) от прибыли от операций на финансовых рынках и перечисляет его государству. Если нет – уплатой налогов трейдер занимается лично.

Заключение

Выбирая брокера, убедитесь в его надежности. Все остальное: стоимость услуг, удобство работы и пр., безусловно важны, но надежность – первична. Вот несколько параметров, которые помогут определить пул брокеров, из которого в дальнейшем вам предстоит сделать выбор:

- Прозрачность. Размещение информации о партнерах, лицензировании и аудите в открытом доступе на сайте брокера.

- Легитимность. Наличие всех соответствующих бумаг для осуществления деятельности. Поиск на сайте регулятора (организация, контролирующая деятельность брокеров и выдающая соответствующие лицензии - часто главные банки государств, например, Центробанк в России и НБУ в Украине) по номеру лицензии должен подтвердить ее наличие и срок, на который она выдана.

- Хорошая репутация (отзывы пользователей, партнеры с хорошей репутацией и т.д.).

- Продолжительная работа на рынке.

- Соответствие котировок. В терминале, предоставляемом брокером, они должны быть идентичны таковым на рынке.

Помните! Время, вложенное в проверку брокера перед началом деятельности, убережет вас от потерь, недоразумений и юридических коллизий в будущем.

Также ищите хороших брокеров в нашем рейтинге, с отзывами реальных людей и экспертными обзорами.

- Биржи криптовалют

- Биржи для фьючерсов

- Биржи для россиян

- Биржи без верификации

- Децентрализованные

- Биржи для копитрейдинга

- Биржи с Launchpad

- Earn (стейкинг, майнинг, фарминг)

- Биржи с NFT

- Биржи для VIP-клиентов

- Биржи для новичков

- Биржи с низкими комиссиями

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Облачный майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

- Криптокошельки

CFD - заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы - это как ставка на спортивное событие, например вы делаете "ставку" X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось - теряете всю "ставку".

Forex - торговля валютами и заработок на их курсах.

Индексы - заработок на изменении экономических индексов разных стран.

Акции - заработок на акциях крупнейших компаний мира.

Торговые советники - автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг - автоматическое копирование сделок успешных трейдеров.

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM - менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM - деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыль\убытки распределяются в процентном соотношении.

MAM - менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM - гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD - торговля происходит на реальном рынке\бирже, где его участники продают\покупают друг у друга.

ECN - торговля идет между участниками системы, которые сами назначают цену покупки\продажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупают\продают право владеть товаром.

STP - торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA - клиент покупает\продает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) - торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution - сделка откроется\закроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вам\брокеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution - сделка откроется\закроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

Спред - это разница между ценой покупки и продажи товара на бирже.

Плавающий спред - это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред - это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа - это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа - даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа - организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

Скальпинг - частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование - открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) - как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение - это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS - это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist - программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы - брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

Финансовые регуляторы - организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

- ASIC (Австралия)

- НБ РБ (Беларусь)

- IFSC (Белиз)

- VFSC (Вануату)

- FCA (Британия)

- BVI FSC (Вирг. о-ва)

- BaFin (Германия)

- SFC (Гонконг)

- MiFID (ЕС)

- SEBI (Индия)

- CNMV (Испания)

- CONSOB (Италия)

- CIMA (Кайман. о-ва)

- IIROC (Канада)

- НБРК (Казахстан)

- CySEC (Кипр)

- CSRC (Китай)

- FSC (Маврикий)

- MFSA (Мальта)

- AFM (Нидерланды)

- FSPR (Новая Зеландия)

- DFSA (ОАЭ)

- ЦБ РФ (Россия)

- CFTC (США)

- FINRA (США)

- NFA (США)

- FSA SC (Сейшелы)

- SVGFSA (С-Винсент)

- AMF (Франция)

- FINMA (Швейцария)

- FI (Швеция)

- JFSA (Япония)