Что такое Binance Futures

У нас на сайте вы можете ознакомиться с отзывами о Binance

Binance Futures - торговая площадка, на которой вы можете торговать только криптовалютными фьючерсами с использованием кредитного плеча.

Это значит, что при торговле на Binance Futures вы не получаете на руки реальную криптовалюту, как это происходит при обычной торговле с использованием мгновенных расчетов (спот). По сути вы покупаете контракт - обязательство биржи на исполнение сделки. А по итогу такой сделки получаете результат (прибыль или убыток) - положительную или отрицательную разницу между ценой покупки актива и его ценой на момент продажи/экспирации.

Преимущества фьючерсов на Binance

Более высокая маржа. У фьючерсов максимально возможное кредитное плечо обычно больше, чем при обычной маржинальной торговле. Вы можете быстро увеличить депозит, но важно помнить, что ваш риски растут прямо пропорционально размеру плеча.

Удобство маржинальной торговли. Если вы торгуете на Binance с кредитным плечом, то предварительно должны в ручном режиме взять для этого заем, а после закрытия позиции вручную его погасить. Это крайне неудобно. В случае с фьючерсами все происходит в пару кликов на этапе открытия позиции (ниже расскажем подробнее).

Низкие комисии. На Binance Futures комиссии за исполнение ордеров в несколько раз меньше, чем на спотовой площадке.

- Ставка комиссии спот рынка (Maker/Taker): 0.1000% / 0.1000%.

- Торговая комиссия для фьючерсов USDT-Ⓜ (Maker/Taker): 0.0200% / 0.0400%.

- Торговая комиссия для фьючерсов COIN-Ⓜ (Maker/Taker): 0.0150% / 0.0400%.

Но стоит учитывать, что, в случае с фьючерсами, комиссия считается от всей суммы сделки, включая кредитное плечо. То есть, если вы открываете позицию с использованием всего $100 своих денег, а плечо используете x125, то и комиссию заплатите с $12500.

Плюс, при обычной маржинальной торговле вы платите почасовую процентную ставку за использование маржинальных средств. В случае с фьючерсами такой комиссии нет.

Хэджирование. С помощью фьючерсов вы можете хеджировать свои риски. Например, если вы купили крипту на споте, но предполагаете ее возможное падение, то открываете продажу на фьючерсах по этому же активу, тем самым получая возможность заработать на падении и уменьшить потери, при этом не продавая саму крипту.

Какие бывают фьючерсы

Фьючерсы на Binance могут быть двух типов: бессрочные и квартальные.

Бессрочный контракт

Не имеет даты истечения срока действия, а это значит, что вы можете держать позицию открытой сколько угодно долго.

Например, вы приобрели бессрочный контракт на 1 биткоин. При этом биржа будет обязана выкупить у вас этот контракт в любое удобное для вас время, какой бы ни была цена на текущий момент.

Как торговать бессрочными контрактами

Бессрочные фьючерсы обычно торгуются по такой же цене, как и рыночная цена актива. Основной смысл торговли такими контрактами в том, что вы можете как покупать, так и продавать актив, без необходимости владения им.

Проще говоря, вы можете заработать на “продаже” биткоина, хотя в реальности у вас нет биткоинов, которые вы могли бы продать.

Например, 6 ноября 2020 года вы открываете ШОРТ (сделку на продажу) на 1 биткоин при текущей цене $16000. Вы получите прибыль в том случае, если цена биткоина на момент закрытия сделки по контракту будет меньше, чем цена входа в сделку ($16000).

- Вариант №1 - прибыль. Через неделю цена биткоина падает до $15000, и вы решаете закрыть эту сделку. Ваша прибыль составит $1000 (1000 USDT), эта сумма будет зачислена на ваш фьючерсный счет.

- Вариант №2 - убыток. Через неделю цена биткоина поднимается до отметки $17000, и вы решаете закрыть эту сделку. Ваш убыток составит $1000 (1000 USDT), эта сумма будет списана с вашего фьючерсного счета.

Квартальный контракт

Имеет фиксированный срок исполнения. В день даты экспирации квартального контракта, покупатель и продавец обязаны выполнить условие сделки, независимо от текущей цены актива.

Например, 6 ноября 2020 года вы продаете квартальный контракт на 1 биткоин по цене $16038. Дата истечения этого квартального контракта 26 марта 2021 года. Вы получите прибыль в том случае, если цена биткоина на момент экспирации (или самостоятельного закрытия сделки) по контракту будет меньше, чем цена входа в сделку ($16038).

- Вариант №1 - прибыль. На момент экспирации контракта цена биткоина составляет $15538. А это означает, что ваша прибыль составит $500. Так как все расчеты в квартальных COIN-Margin фьючерсах производятся в криптовалюте, значит ваш доход будет равен $500 / $15538 = 0,03217918 BTC, эта сумма будет зачислена на ваш фьючерсный счет.

- Вариант №2 - убыток. На момент экспирации контракта цена биткоина составляет $16538. А это означает, что ваш убыток составит $500. Он будет равен $500 / $16538 = 0,03023340 BTC - эта сумма будет списана с вашего фьючерсного счета.

Если вы держите сделку открытой вплоть до момента экспирации контракта, то с вас взимается фиксированная комиссия - 0,015% от объема позиции. Поэтому многие трейдеры предпочитают закрывать сделки, не дожидаясь даты истечения контракта.

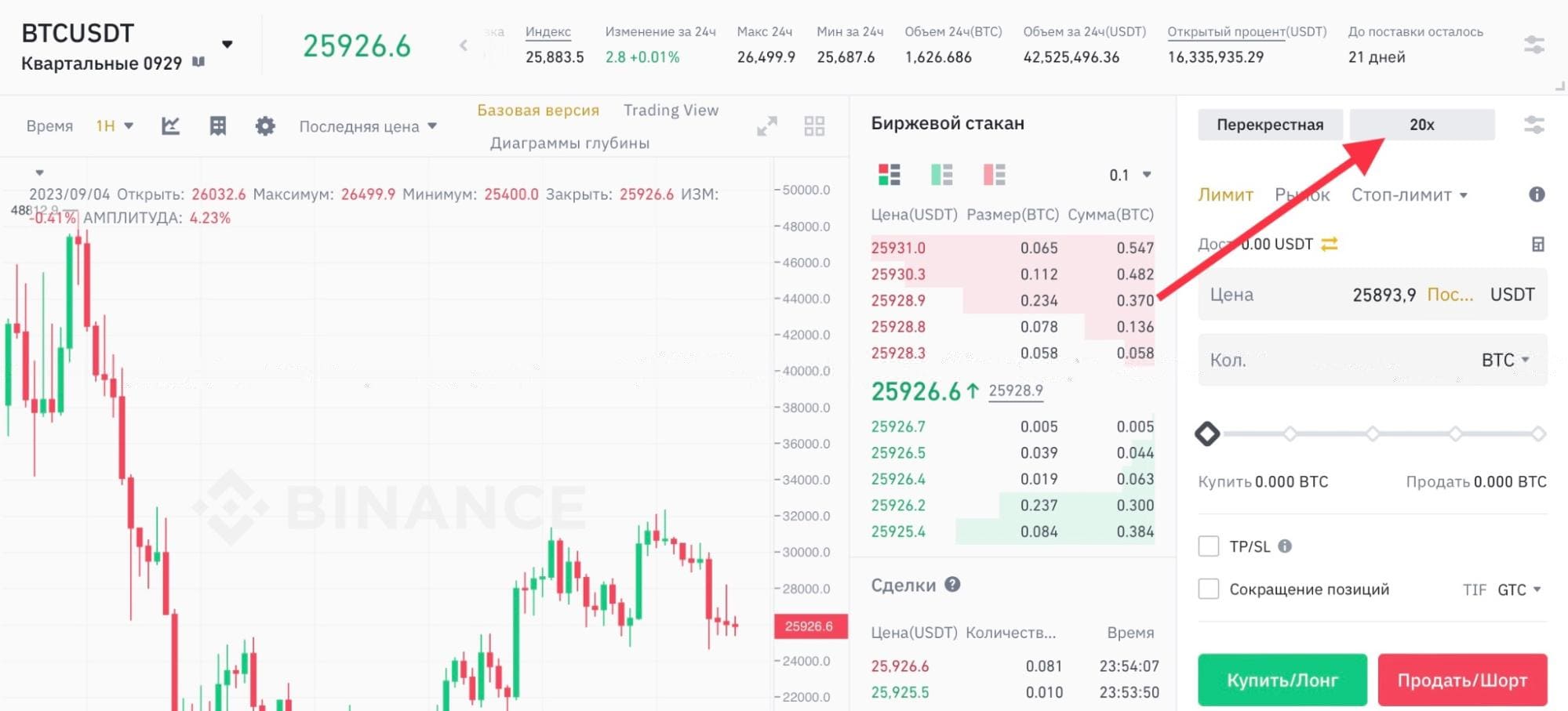

Как торговать квартальными контрактами

Квартальный фьючерс имеет свойство торговаться по более высокой/низкой цене, чем текущая рыночная цена актива. И чем дальше дата исполнения квартального фьючерса, тем больше может быть разница.

Например, 6 ноября 2020 года, стоимость 1 биткоина на спотовом рынке составляет $15438, а в то же время стоимость квартального контракта на 1 биткоин составляет $16038.

Это свойство квартальных контрактов опытные трейдеры могут использовать для прогнозирования цены на спотовом рынке.

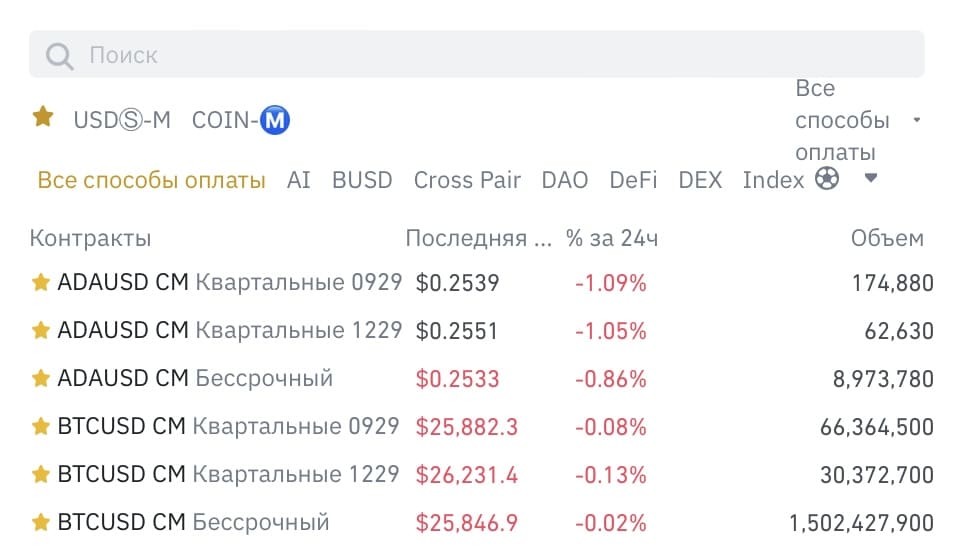

Фьючерсы, доступные на Binance Futures

Фьючерсы USDT-Ⓜ

Фьючерсы USDT-Margin - это бессрочные контракты, для которых в качестве базовой валюты используется стейблкоин Tether USDT. То есть для торговли используется только USDT. Прибыль или убыток вы получаете тоже в USDT.

Основным преимуществом бессрочных USDT фьючерсов является то, что вы можете спекулировать на курсах разных криптовалют, используя при этом только USDT. То есть, вы можете открывать как ЛОНГ, так и ШОРТ позиции, без необходимости фактического приобретения самой криптовалюты или займов.

А большое кредитное плечо позволяет открывать сделки, объем которых значительно превышает ваш баланс.

Линейка фьючерсов USDT-Margin представлена только бессрочными контрактами с максимально возможным кредитным плечом x125. Чем выше кредитное плечо, тем меньше возможный максимальный размер позиции.

Всю информацию по марже, а также спецификации фьючерсных USDT контрактов вы можете посмотреть в FAQ биржи Binance.

Фьючерсы COIN-Ⓜ

Фьючерсы COIN-Margin - это обратные (инверсные) контракты, где в качестве базового актива используются криптовалюты. Котируются такие контракты в USD, но покупка/продажа, а также расчет прибыли и убытков осуществляется только в крипте.

Например, в COIN-Margin паре ETH/USD для торговли используется Ethereum (ETH). Прибыль или убыток вы получаете тоже в Ethereum (ETH). Доллар (USD) в контрактах COIN-Margin используется только для удобства расчета маржи, прибыли и убытков.

Фьючерсы COIN-Margin могут быть как бессрочными, так и квартальными. При торговле контрактами COIN-Margin, максимальный размер кредитного плеча зависит от торговой пары:

- для биткоина максимальное плечо x125;

- для эфира x100;

- а для всех остальных торговых пар от x75 до x50.

Всю информацию по марже, а также спецификации фьючерсных COIN-контрактов вы можете посмотреть в FAQ биржи Binance.

Что выбрать - COIN-Ⓜ или USDT-Ⓜ?

Чтобы вам было проще определиться для себя, какой вид фьючерсов выбрать для работы, давайте еще раз проговорим, в чем разница не между USDT-фьючерсом и COIN-фьючерсом.

- USDT-Ⓜ - это линейные фьючерсы. Они котируются и рассчитываются в USDT. Это удобно - нужен только стейблкоин.

- COIN-Ⓜ - обратные фьючерсы, они котируются в USD, а торгуются в криптовалюте. Подходят для тех, кто хочет получать и прибыль, и убыток именно в крипте. Могут быть как квартальными, так и бессрочными.

То есть, фьючерсы USDT - для тех, кто хочет зарабатывать на разнице в цене, при этом не беспокоясь о самом курсе криптовалют. А обратные - для тех, кто предпочитает работать именно с криптой.

Как начать торговать на Binance Futures

Для начала вам необходимо зарегистрироваться и пройти верификацию на основной площадке Binance. О том, как это сделать, вы можете прочитать в нашей статье.

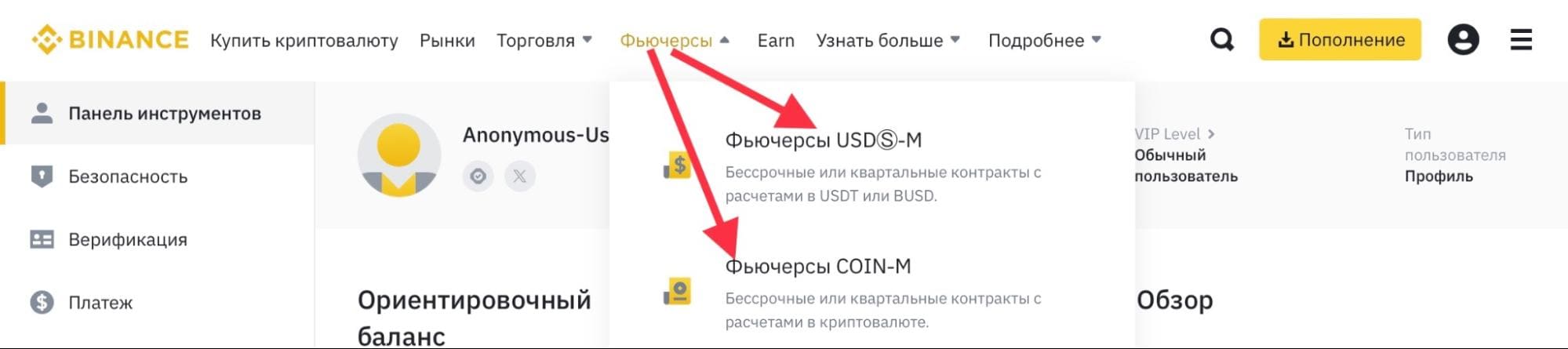

После завершения регистрации и верификации, выберите пункт “Деривативы”. В выпадающем меню кликните на вкладку “Фьючерсы USDT-Ⓜ” или “Фьючерсы COIN-Ⓜ”.

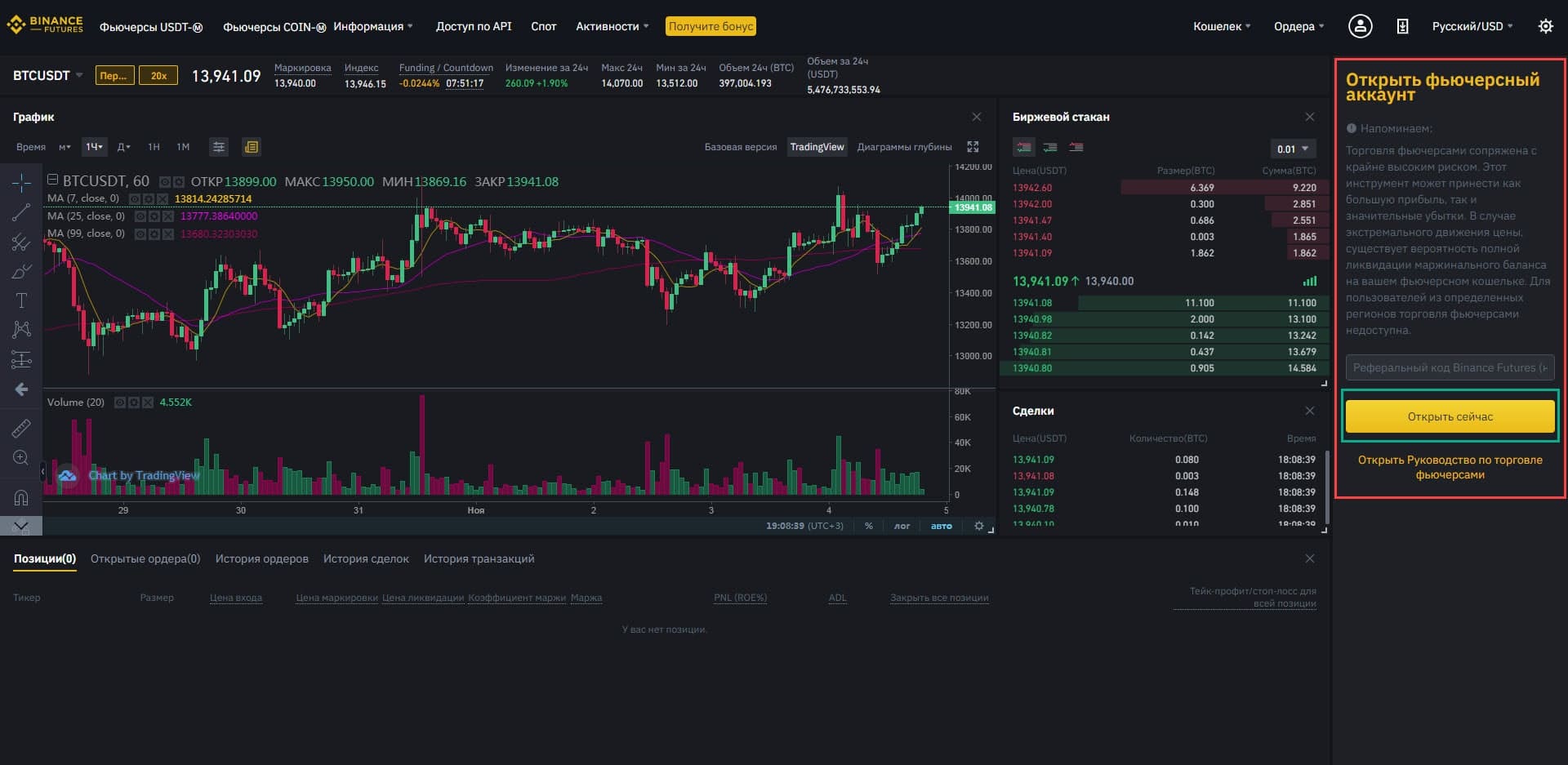

После этого вы будете перенаправлены в торговый терминал платформы Binance Futures, который встретит вас предложением открыть фьючерсный аккаунт.

Для этого достаточно нажать на кнопку “Открыть сейчас”.

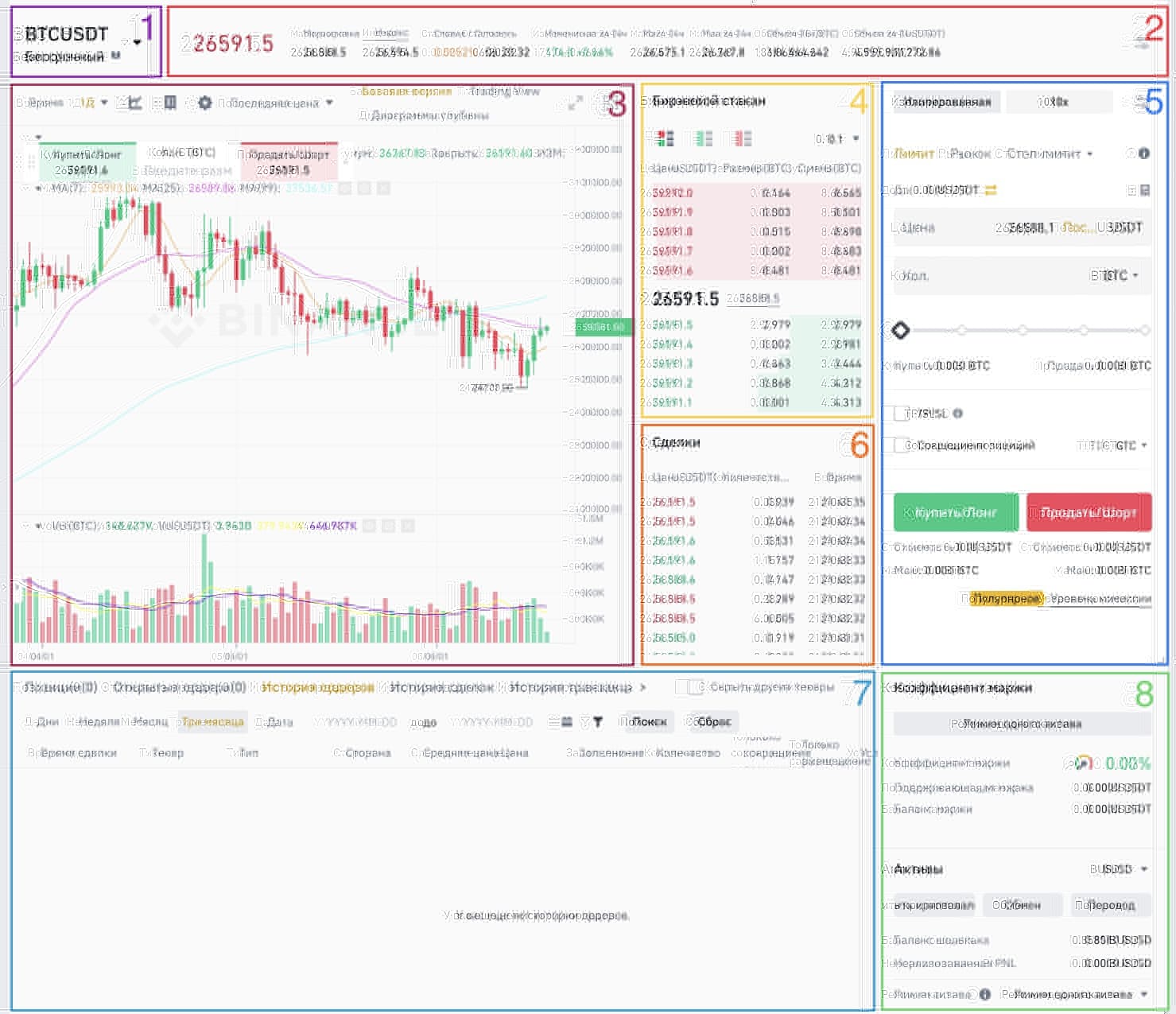

Торговый терминал

- График движения цены.

- Биржевой стакан.

- Форма для установки ордеров.

- Лента биржевых сделок.

- Ваши открытые позиции, история ордеров и транзакций.

- Коэффициент маржи и кнопки для управления активами вашего фьючерсного счета.

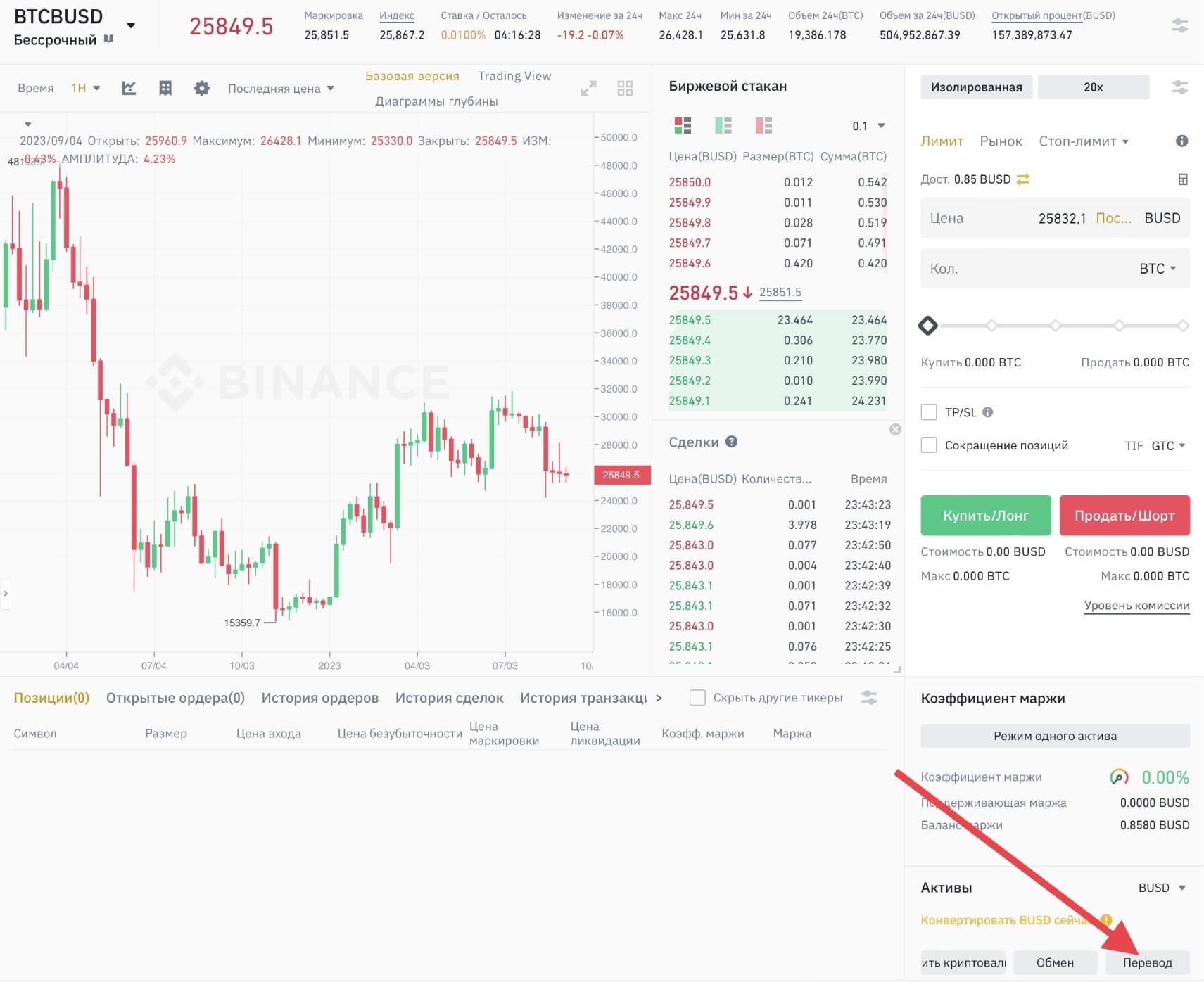

Пополнение фьючерсного баланса

Если у вас уже есть криптовалюта, то пополнить свой фьючерсный баланс можно при помощи перевода с вашего основного торгового (спотового) кошелька на фьючерсный. А если криптовалюты у вас еще нет, то вам необходимо ее приобрести.

О том, как приобрести криптовалюту на Binance за рубли и гривны, читайте в нашей статье.

- Если вы хотите торговать фьючерсы USDT-Margin, то для пополнения счета вам потребуется стейблкоин Tether USDT.

- А если это фьючерсы COIN-Margin, то вам потребуется криптовалюта, которая является базовой для торгуемого вами фьючерса. Например, для COIN-Margin контракта BTC/USD вам необходим биткоин, а для ADA/USD потребуется криптовалюта Cardano (ADA).

Для пополнения фьючерсного счета нажмите на кнопку “Перевод” в правом нижнем углу страницы.

В появившимся окне укажите необходимую сумму и нажмите кнопку “Подтвердить”.

Режим маржи

После пополнения счета вам необходимо определиться, какой тип маржи вы будете использовать при торговле.

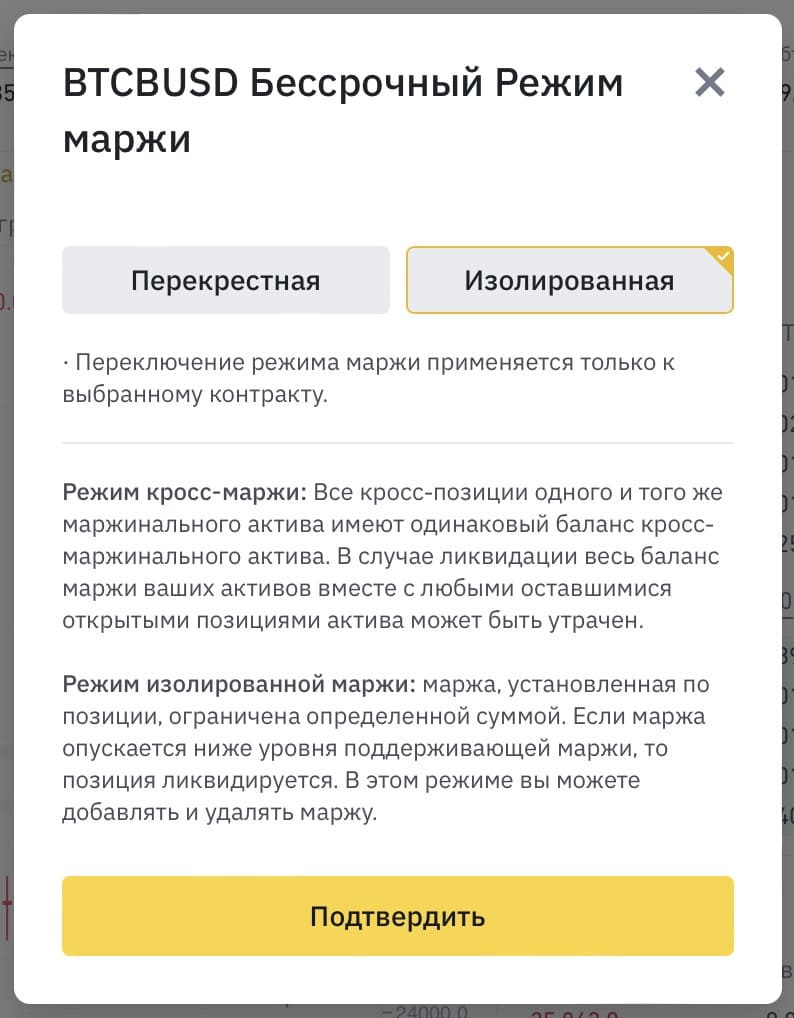

Перекрестная маржа или Кросс-маржа

Если вы открыли сделку в режиме кросс-маржи, то для поддержки позиции используется весь доступный баланс средств на фьючерсном счете.

Например, цена биткоина $15000. На вашем счету есть $10000(USDT). Вы открываете лонг-позицию на 1 биткоин в контракте BTC/USDT с кредитным плечом x2 и в режиме кросс-маржи. Так как кредитное плечо x2, для данной сделки из ваших средств будет задействовано только $7500. Но, учитывая, что позиция открыта в режиме кросс-маржи, уровень ликвидации для нее будет рассчитан с учетом всего доступного баланса.

Это значит, что если ваш прогноз неверен, и курс биткоина начнет падать, то вы можете потерять не только средства, которые задействованы в сделке ($7500), но и весь оставшийся баланс.

Изолированная маржа

При открытии позиции в режиме изолированной маржи, для ее поддержки используются только тот объем средств, который непосредственно участвует в сделке.

Например, цена биткоина $15000. На вашем счету есть $10000. Вы открываете лонг позицию на 1 биткоин в контракте BTC/USDT, с кредитным плечом x2 в режиме изолированной маржи. Так-как кредитное плечо x2, для данной сделки из ваших средств будет задействовано только $7500 - и уровень ликвидации будет рассчитан с учетом только этой суммы.

Если ваш прогноз неверен и курс биткоина начнет падать, то максимальная сумма потерь составит $7500. При этом оставшаяся сумма на балансе не будет затронута.

Как выбрать режим маржи

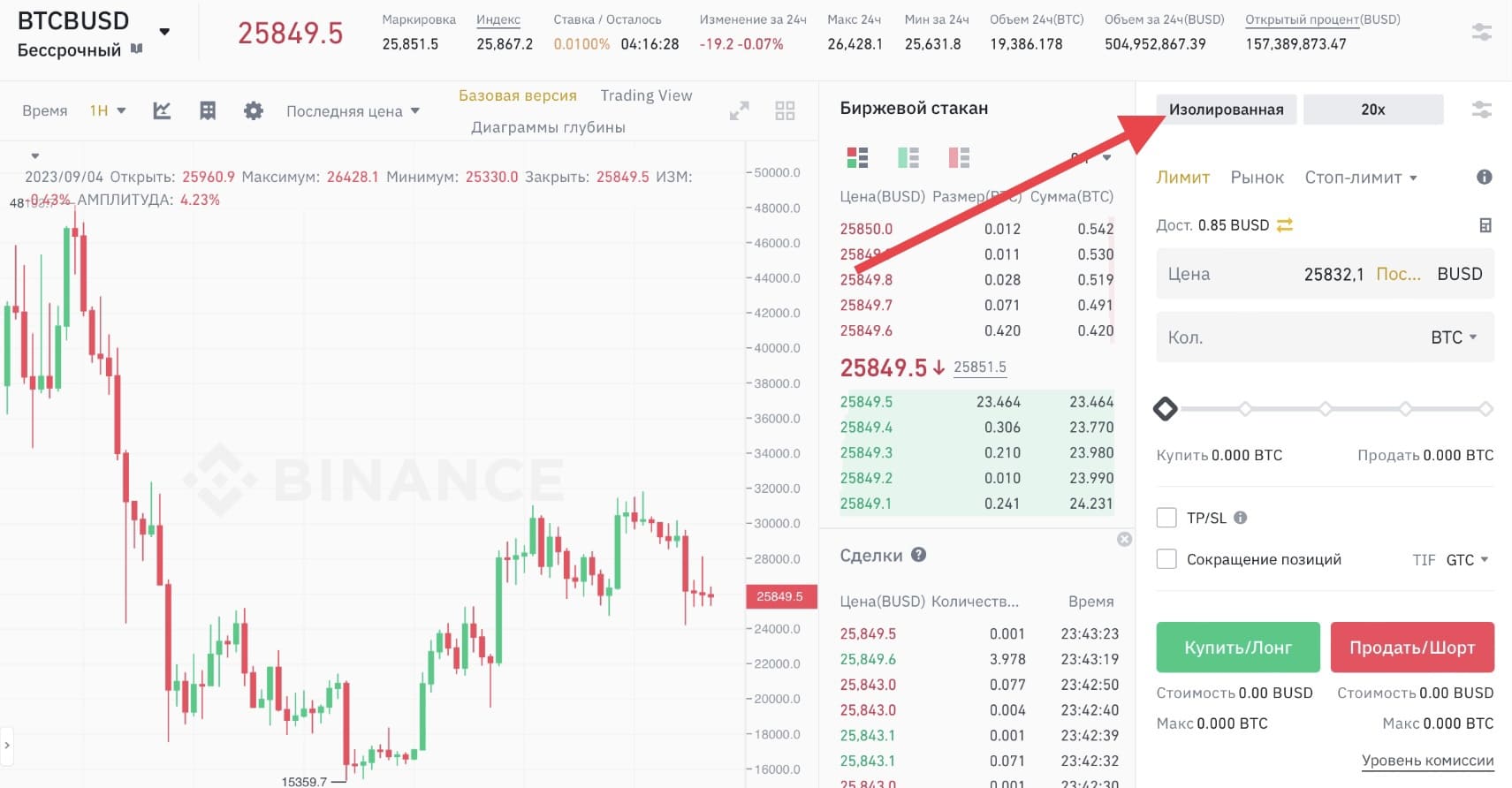

Для переключения режима нажмите на желтый прямоугольник на панели управления маржей и кредитным плечом.

Выберите необходимый вам режим и нажмите кнопку подтвердить.

При наличии открытого ордера у вас нет возможности изменить режим маржи. Например, если вы открыли позицию в какой-либо паре, то изменить режим маржи для этой пары вы сможете только после закрытия этой позиции.

Кредитное плечо

После выбора типа маржи вам необходимо установить размер кредитного плеча.

Размер кредитного плеча - это то, во сколько раз больше средств относительно вашего баланса вы хотите взять в займы у Binance для открытия сделки.

Например, на вашем фьючерсном счете $10000. При выборе кредитного плеча x2 вы можете открыть позицию, в два раза превышающую ваш баланс, то есть на $20000.

Или можно рассмотреть это с другой стороны. При открытии ордера, вы устанавливаете общую сумму сделки, а размером кредитного плеча регулируете объем средств с вашего счета, которые будут задействованы в этой сделке.

Например, цена биткоина $15000. Вы открываете лонг/шорт позицию на 1 биткоин в контракте BTC/USDT используя кредитное плечо x2. При этом, в данной сделке будет использовано только $7500 ваших средств.

Как установить размер плеча

Для этого нажмите на желтый прямоугольник на панели управления маржей и кредитным плечом.

В появившимся окне при помощи ползунка установите размер кредитного плеча.

Установка ордера

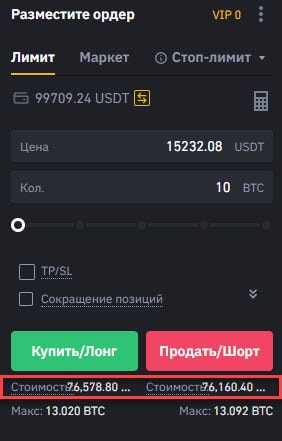

После установки кредитного плеча и выбора типа маржи, вы можете перейти к установке торгового ордера. Для этого в форме установки ордеров выберите тип ордера, объем (сумму) сделки и нажмите “Купить/Лонг” или “Продать/Шорт”.

Под кнопками Купить/Продать вы увидите количество ваших средств (с учетом выбранного кредитного плеча), которое будет использовано для открытия сделки. Там же указан максимально возможный объем сделки с учетом вашего баланса и выбранного вами кредитного плеча.

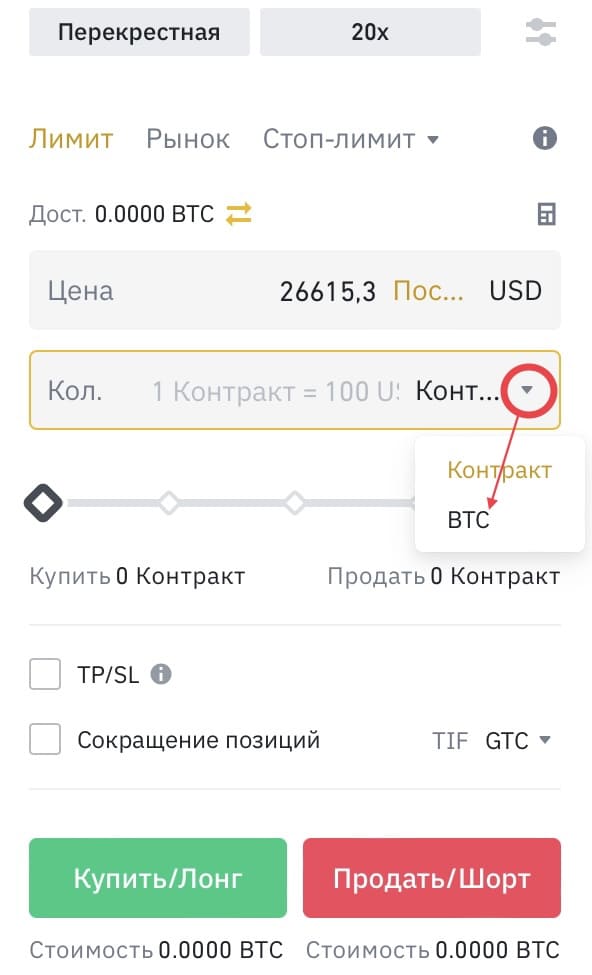

Пункт “Количество” будет отличатся, в зависимости от выбранной категории фьючерсов.

- Если вы торгуете фьючерсы USDⓈ-Margin, то в пункте “Количество” необходимо указывать непосредственный объем актива, как это показано на скриншоте выше.

- Если вы торгуете фьючерсы COIN-Margin, то по умолчанию в пункте “Количество” необходимо указывать количество контрактов, которое вы хотите купить/продать. Стоимость одного контракта составляет $100 в паре BTC/USD и $10 во всех остальных парах. Чтобы указать объём в биткоинах, нужно в пункте “Количество” нажать на маленький треугольник и вместо “Контракт” выбрать “BTC”. Binance округлит введённую сумму до целого числа контрактов.

Например, цена биткоина $15000. Вы хотите открыть сделку на 1 биткоин в COIN-Margin контракте BTC/USD. Для этого в пункте “Количество” необходимо указать 150 контрактов.

Стоимость контрактов можно посмотреть в разделе спецификации фьючерсных COIN контрактов.

Виды ордеров, доступные на Binance Futures

Binance Futures располагает стандартным для криптобирж набором торговых ордеров:

- лимитный ордер;

- рыночный ордер;

- Стоп-лимит;

- Стоп-маркет;

- Трейлинг-Стоп.

Кроме них, присутствуют ещё три типа ордера, которые на других биржах можно найти не всегда:

- “только размещение” (лимитный ордер, который будет аннулирован, если в момент его создания в стакане есть встречная заявка с более выгодной для вас ценой),

- разделённый ордер (несколько лимитных ордеров с разными ценами, выставляемых одновременно),

- TWAP (Time-Weighted Average Price или "ордер со средневзвешенной по времени ценой" - последовательная отправка нескольких рыночных ордеров через равные временные интервалы). Этот тип доступен только для контрактов USDⓈ-M и требует значительного объёма: не менее эквивалента $10 000.

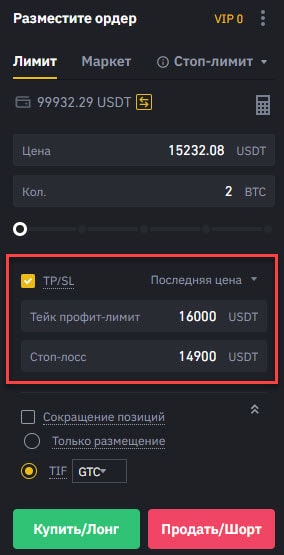

При создании ордера Binance даёт возможность установки удобного и привычного Stop-loss/Take-profit. Для этого в форме установки ордеров необходимо отметить чекбокс TP/SL, а в появившейся форме вписать необходимые значения.

Если вы устанавливаете лимитный ордер, то не увидите на графике отображение уровней Stop-loss и Take-profit до его активации.

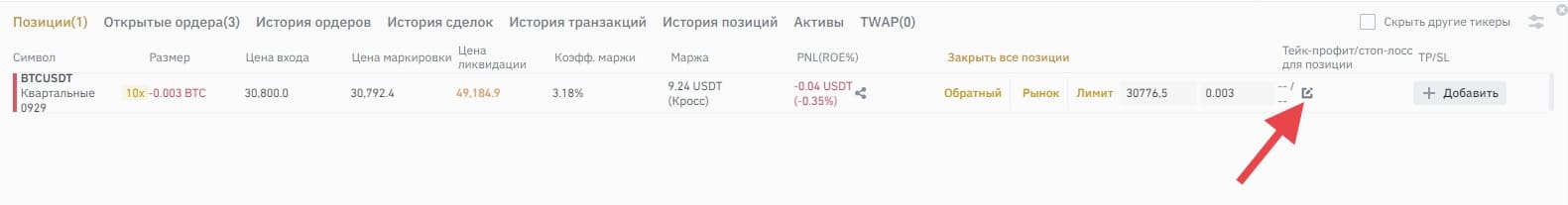

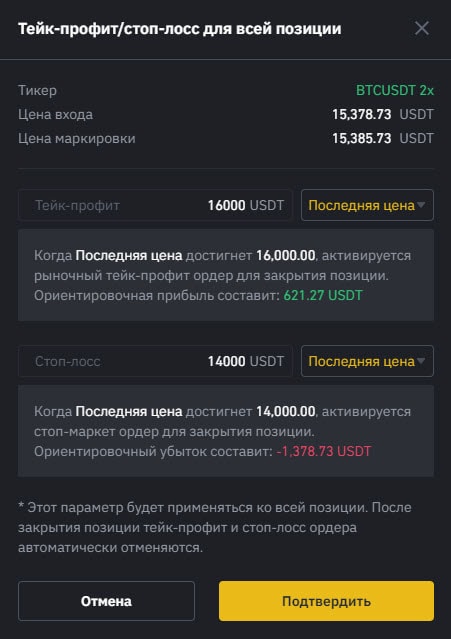

Stop-loss и Take-profit можно добавить к уже открытому ордеру. Для этого в разделе открытых ордеров нажмите на кнопку ”Тейк-профит/стоп-лосс для всей позиции”.

В появившемся окне вы можете вписать желаемые Stop loss и Take profit, а также увидеть ориентировочную прибыль или убыток при достижении ценой этих уровней.

Следует учитывать, что у вас нет возможности добавить Stop loss и Take profit к лимитному ордеру, который еще не активирован.

Полезные инструменты на Binance Futures

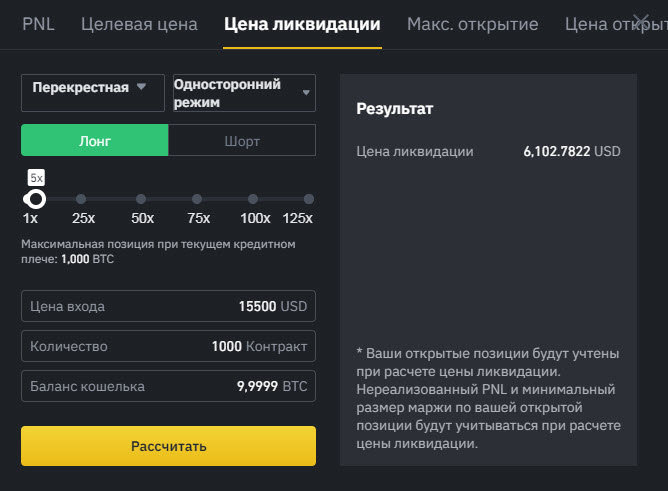

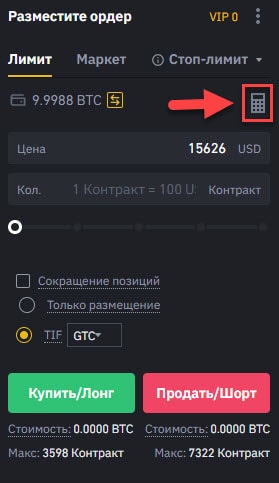

Калькулятор планирования сделок

В разделе для установки ордеров есть калькулятор планирования сделок. Используя информацию о своей будущей сделке, вы можете рассчитать вероятную прибыль/убыток, а также посмотреть цену ликвидации вашей позиции.

Для его использования нажмите на иконку калькулятора.

В появившимся окне введите данные и произведите необходимые расчеты.

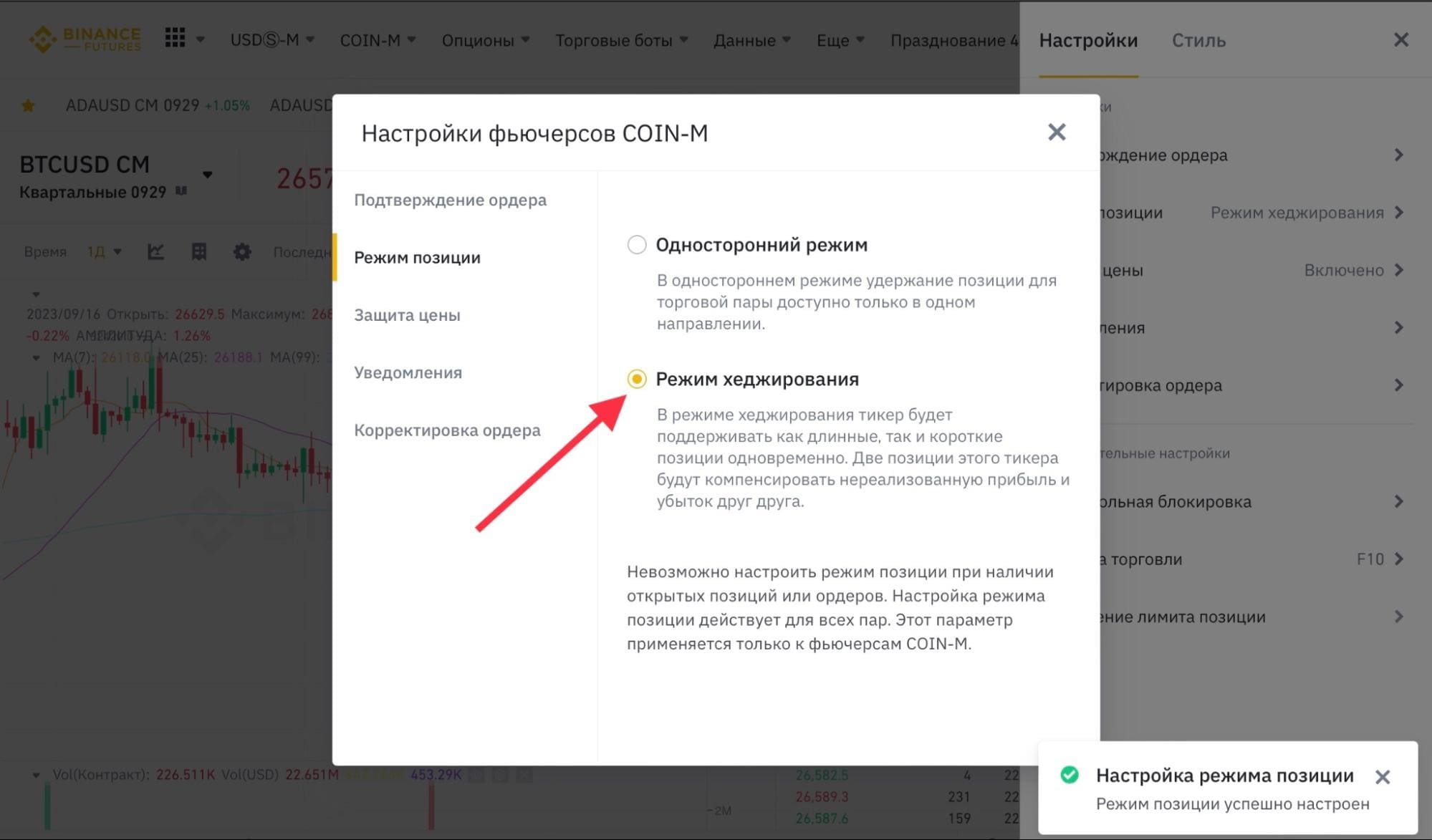

Режим хеджирования

Режим хеджирования дает возможность открывать противоположные позиции в одном контракте.

Например, в одностороннем режиме, который установлен по умолчанию, если у вас уже есть открытая Лонг позиция в контракте BTC/USDT, то вы не можете открыть Шорт позицию в этом же контракте до тех пор, пока не закроете Лонг. При включенном режиме хеджирования вы можете открывать и шорт, и лонг одновременно.

Пример использования. Цена биткоина $15500. Вы открываете лонг позицию в контракте BTC/USDT. Цена биткоина начинает снижаться, а вы не хотите закрывать позицию с убытком. При этом вы уверены, что если будет пробит сильный уровень поддержки $15300, то цена биткоина может пойти дальше вниз. После пробития уровня $15300 и закрепления ниже него, вы открываете в этом же контракте ордер в обратном направлении (шорт). Тем самым начинаете зарабатывать уже на падении курса, минимизируя потери от открытого лонга.

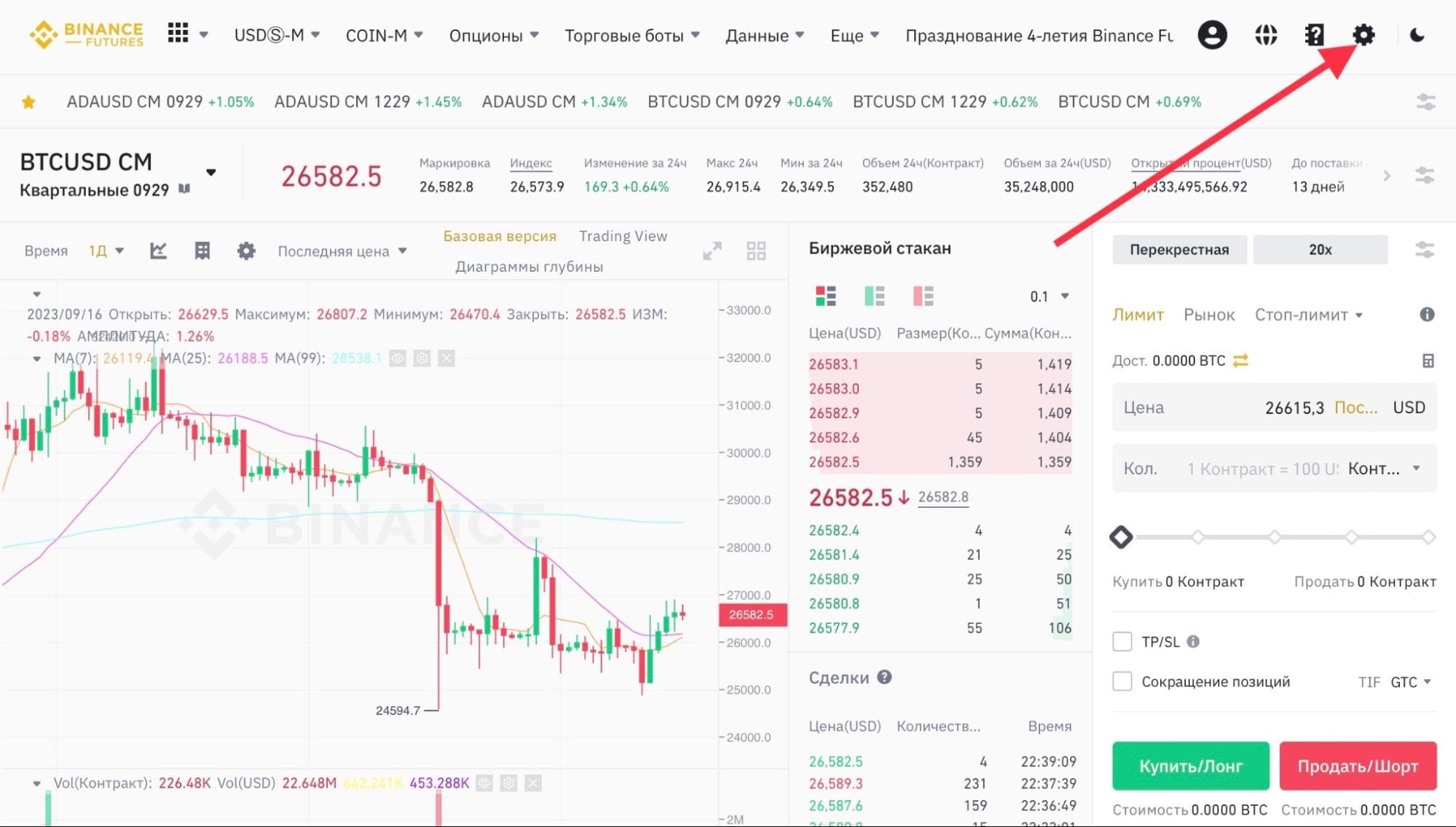

Для включения режима хеджирования нажмите на значок шестерёнки в шапке страницы Binance Futures.

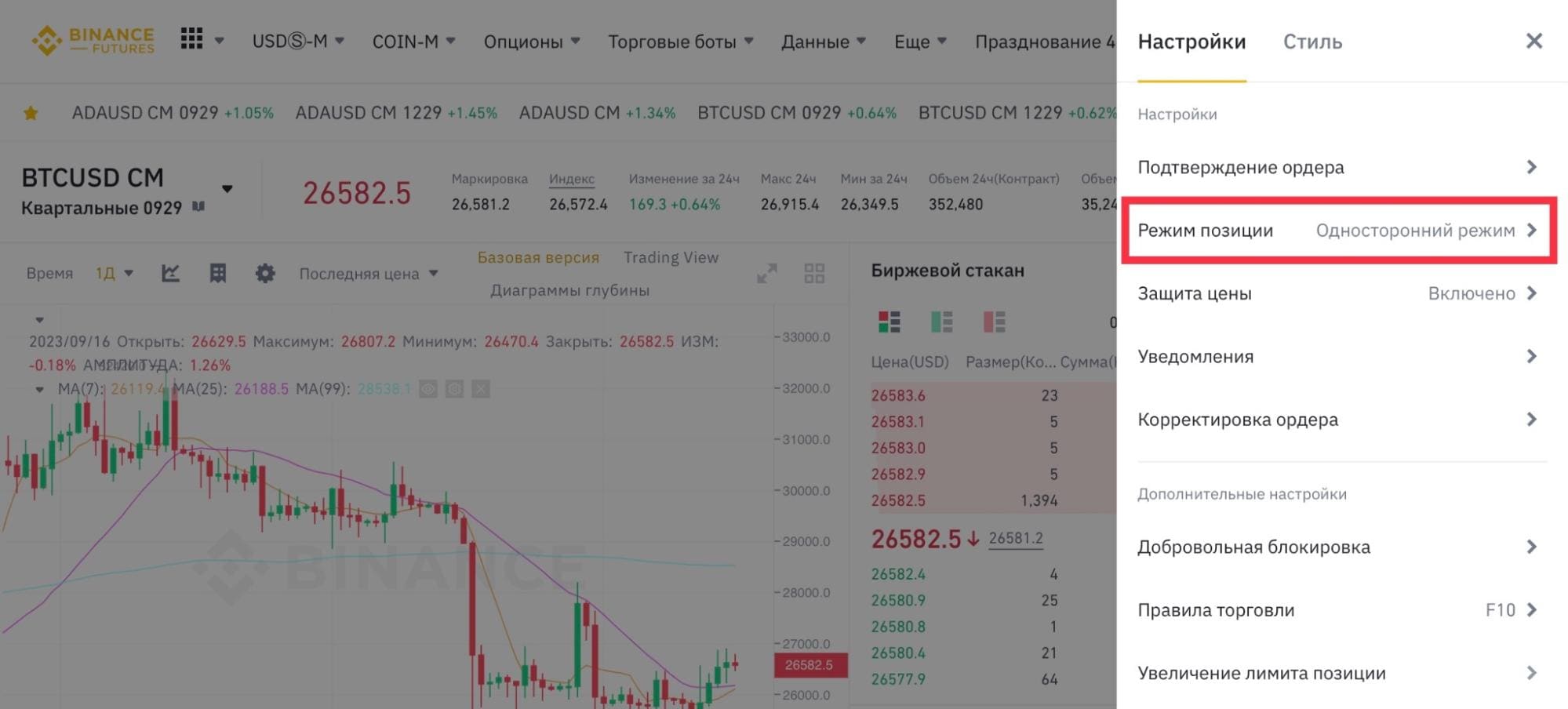

В появившемся меню выберите пункт “Режим позиции”.

В следующем окне установите чекбокс “Режим хеджирования”. Он будет установлен мгновенно.

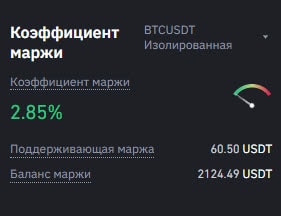

Коэффициент маржи

Пункт, который отображает коэффициент риска по вашим открытым позициям в виде процентного виджета.

Чем больше число в процентах, тем ближе ваши позиции к автоматической ликвидации. Если коэффициент маржи достигнет 100%, то ваша открытая позиция будет автоматически ликвидирована.

Коэффициент маржи рассчитывается по формуле: поддерживающая маржа / баланс маржи.

Баланс маржи - это общий баланс средств на аккаунте Binance Futures с учетом нереализованного PnL (текущая прибыль или убыток по всем открытым сделкам).

- Если ваши ордера открыты с использованием режима кросс-маржи, то балансом маржи считается весь объем средств на вашем аккаунте.

- При открытых позициях с использованием изолированной маржи, балансом маржи является только тот объем средств, который непосредственно участвует в сделке.

Поддерживающая маржа - это минимальный объем средств на балансе, который необходим, чтобы ваши позиции оставались открытыми.

Если баланс маржи становится меньше поддерживающей маржи, то все ваши открытые позиции будут принудительно закрыты.

Базовую ставку поддерживающей маржи по каждому отдельному контракту, вы можете посмотреть в таблицах спецификаций Coin-Margined Фьючерсных контрактов и таблицах спецификаций USDT-Margined Фьючерсных контрактов.

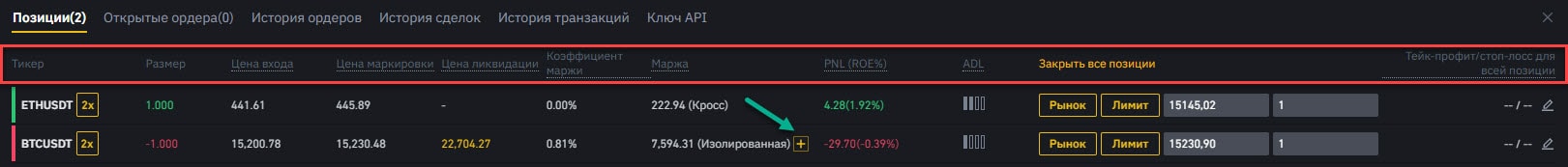

Состояние открытых позиций

Текущее состояние всех ваших открытых позиций вы можете посмотреть в нижней части терминала.

- Тикер - название контракта, использованное в сделке кредитное плечо и направление сделки (если вертикальная линия зеленого цвета - это ЛОНГ, а если красного - ШОРТ).

- Размер - объем открытой позиции.

- Цена входа - цена, по которой вы вошли в сделку.

- Цена маркировки - рассчитывается на основе индекса цены и ставки финансирования.

Индекс цены - это средневзвешенная рыночная цена актива, которая рассчитывается на основе данных с нескольких торговых площадок. Обычно в расчет берутся данные с бирж Huobi, Bitterex, HitBTC, Gate.io, Bitmax, Poloniex, FTX, MXC. Сделано это для того, чтобы свести к минимуму возможность рыночных манипуляций.

С детальными спецификациями цены маркировки для квартальных фьючерсных контрактов и бессрочных контрактов вы можете ознакомиться на страницах FAQ Binance.

- Цена ликвидации - цена актива, при которой ваша позиция будет ликвидирована. Цена ликвидации рассчитывается на основе данных цены маркировки.

- Коэффициент маржи (детально описан выше) - отображает коэффициент риска по вашим открытым позициям в виде процентного виджета.

- Маржа - общая сумма средств, которая задействована в отдельно взятой сделке.

Если ордер открыт с использованием режима кросс-маржи, то эта сумма рассчитывается с учетом нереализованного PNL, а если сделка открыта в режиме изолированной маржи, то PNL не учитывается.

Нажав на знак “+”, можно добавить дополнительную маржу к позиции, которая открыта в изолированном режиме. Тем самым увеличить общий баланс маржи в позиции и отодвинуть дальше цену ликвидации.

- PNL.Текущая прибыль или убыток по данной позиции. Нереализованный PNL рассчитывается с использованием цены маркировки.

- ADL. Индикатор автоматической ликвидации позиции.

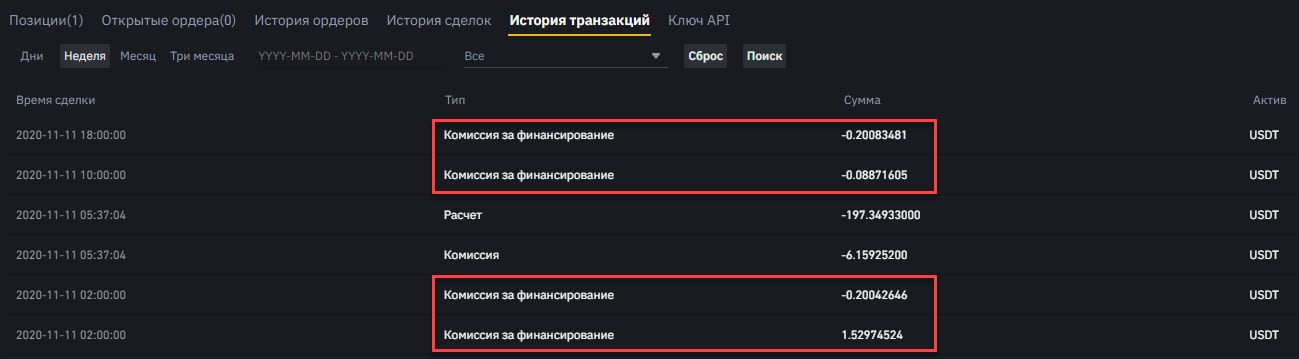

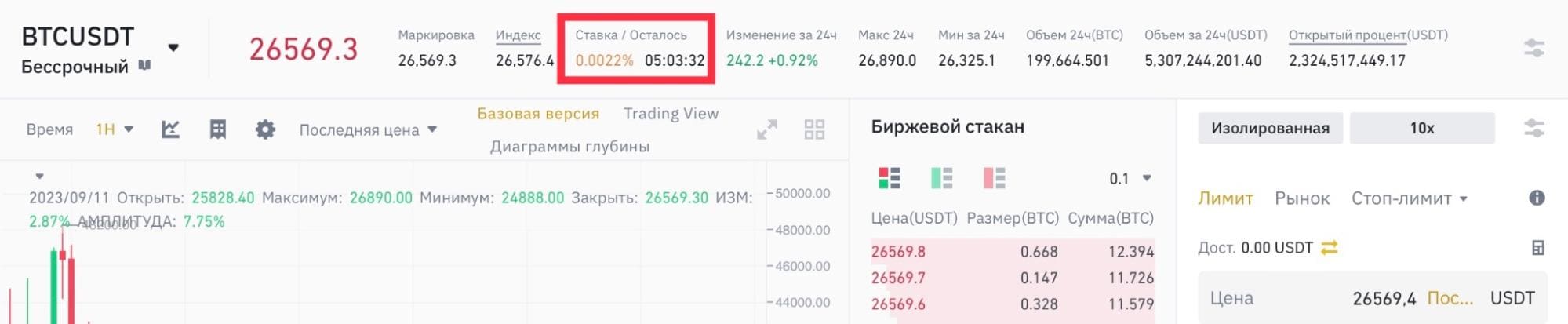

Funding/Ставка финансирования

В зависимости от ситуации на рынке, фьючерсные бессрочные контракты могут торговаться с некоторым отличием от рыночной цены базового актива. Ставка финансирования меняется каждые 8 часов и зависит от того, с положительной или отрицательной разницей торгуется фьючерс по отношению к рыночной цене базового актива.

Каждые 8 часов трейдеры с открытыми ЛОНГ позициями платят трейдерам с открытыми позициями в ШОРТ или наоборот. Это зависит от того, положительная ставка или отрицательная.

- Отрицательная ставка - трейдеры, у которых есть ШОРТ позиции, платят трейдерам у которых есть ЛОНГ позиции.

- Ставка положительная - трейдеры с ЛОНГ позициями платят ставку финансирования трейдерам с ШОРТ позициями.

Ставка финансирования - это своеобразное поощрение трейдеров занимать позицию против тренда, тем самым выравнивая спрос/предложение. Например, на рынке открыто слишком много лонгов, и цена фьючерса становится выше, чем спот цена. В таком случае положительная ставка финансирования (лонги платят шортам) поощряет трейдеров закрывать лонги, чтобы не платить эту ставку и открывать шорты, чтобы ее получить.

Трейдер платит/получает ставку финансирования только при наличии открытых позиций по бессрочным контрактам.

Пример: вы открыли ЛОНГ позицию на $10000 (10000USDT) в контакте BTC/USDT. Вы продержали открытой позицию вплоть до наступления очередной 8-часовой отметки ставки финансирования. При этом ставка была отрицательной со значением -0,0100% (грубо говоря, цена фьючерс была на 0,01% меньше, чем цена на актив). А значит, что вы получили прибыль 1 USDT. Эта сумма будет автоматически зачислена на ваш фьючерсный счет. Если бы вы в то же самое время держали открытой ШОРТ позицию на такую же сумму, то с вашего фьючерсного счета был бы списан 1 USDT.

Посмотреть всю статистику по расходам/доходам вашей ставки финансирования, можно в нижней части терминала, раздел “История транзакций”.

Как меняется ставка финансирования

Ставка финансирования имеет свойство коррелировать с общими настроениями на рынке и регулярно переключаться с положительной на отрицательную (и наоборот). Например, если на рынке преимущественно бычьи настроения, то ставка, вероятней всего, будет положительной (лонги платят шортам).

Поэтому, если вы держите сделку открытой на протяжении продолжительного отрезка времени, доходы за счет ставки финансирования будут приблизительно равны расходам.

Посмотреть текущую ставку финансирования можно в торговом терминале, в разделе отображения ценовых маркеров.

Более детальная информация отображена в отдельном разделе биржи.

Комиссии на Binance Futures

Все торговые комиссии Binance Futures можно посмотреть в разделе “Комиссии”.

Получить скидку 10% на торговые комиссии можно, используя для их оплаты Binance Coin (BNB). Для этого необходимо перевести Binance Coin (BNB) на свой фьючерсный кошелек. Делается это так же, как и обычный перевод на фьючерсный счет. Только в выпадающем списке необходимо выбрать монету Binance Coin (BNB).

Тестовая платформа Binance Futures

Для начинающих трейдеров, а также для тех, кто хочет детально ознакомиться с функционалом Binance Futures перед началом торговли, существует тестовая версия платформы.

Testnet ничем не отличается от оригинала, за исключением того, что деньги здесь - ненастоящие. После регистрации вы получаете на свой счет виртуальные 100000 USDT. Таким образом, Testnet - это по сути аналог демо-счетов на Форекс.

Читайте другие наши материалы о Binance:

- Преимущества и недостатки криптобиржи,

- Как зарегистрироваться,

- Как пополнить счет,

- Как торговать на криптобирже,

- Как вывести деньги,

- Что такое Binance Coin,

- Как получать пассивный доход,

- Как инвестировать в IEO на Binance.

Также вы можете ознакомиться с нашими статьями о других популярных криптобиржах, таких как Bitfinex, Bittrex, ByBit и EXMO.

- Биржи криптовалют

- Биржи для фьючерсов

- Биржи для россиян

- Биржи без верификации

- Децентрализованные

- Биржи для копитрейдинга

- Биржи с Launchpad

- Earn (стейкинг, майнинг, фарминг)

- Биржи с NFT

- Биржи для VIP-клиентов

- Биржи для новичков

- Биржи с низкими комиссиями

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Облачный майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

- Криптокошельки

CFD - заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы - это как ставка на спортивное событие, например вы делаете "ставку" X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось - теряете всю "ставку".

Forex - торговля валютами и заработок на их курсах.

Индексы - заработок на изменении экономических индексов разных стран.

Акции - заработок на акциях крупнейших компаний мира.

Торговые советники - автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг - автоматическое копирование сделок успешных трейдеров.

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM - менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM - деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыль\убытки распределяются в процентном соотношении.

MAM - менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM - гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD - торговля происходит на реальном рынке\бирже, где его участники продают\покупают друг у друга.

ECN - торговля идет между участниками системы, которые сами назначают цену покупки\продажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупают\продают право владеть товаром.

STP - торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA - клиент покупает\продает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) - торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution - сделка откроется\закроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вам\брокеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution - сделка откроется\закроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

Спред - это разница между ценой покупки и продажи товара на бирже.

Плавающий спред - это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред - это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа - это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа - даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа - организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

Скальпинг - частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование - открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) - как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение - это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS - это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist - программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы - брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

Финансовые регуляторы - организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

- ASIC (Австралия)

- НБ РБ (Беларусь)

- IFSC (Белиз)

- VFSC (Вануату)

- FCA (Британия)

- BVI FSC (Вирг. о-ва)

- BaFin (Германия)

- SFC (Гонконг)

- MiFID (ЕС)

- SEBI (Индия)

- CNMV (Испания)

- CONSOB (Италия)

- CIMA (Кайман. о-ва)

- IIROC (Канада)

- НБРК (Казахстан)

- CySEC (Кипр)

- CSRC (Китай)

- FSC (Маврикий)

- MFSA (Мальта)

- AFM (Нидерланды)

- FSPR (Новая Зеландия)

- DFSA (ОАЭ)

- ЦБ РФ (Россия)

- CFTC (США)

- FINRA (США)

- NFA (США)

- FSA SC (Сейшелы)

- SVGFSA (С-Винсент)

- AMF (Франция)

- FINMA (Швейцария)

- FI (Швеция)

- JFSA (Япония)