Что такое NDD и DD: отличия и что выбрать

Трейдер новичок, решив начать торговлю на рынке форекс, всегда сталкивается с определенными трудностями. Одна из проблем - правильно выбрать тип счета. Новичок обычно еще не имеет торговой системы и не разбирается в принципах исполнения ордеров, поэтому ему все равно, где открыть счет. На самом деле тип счета - это важный параметр для успешной торговли.

Все эти непонятные аббревиатуры в названии статьи на самом деле определяют различные типы счетов. Давайте разберемся в них.

Чем отличаются NDD и DD

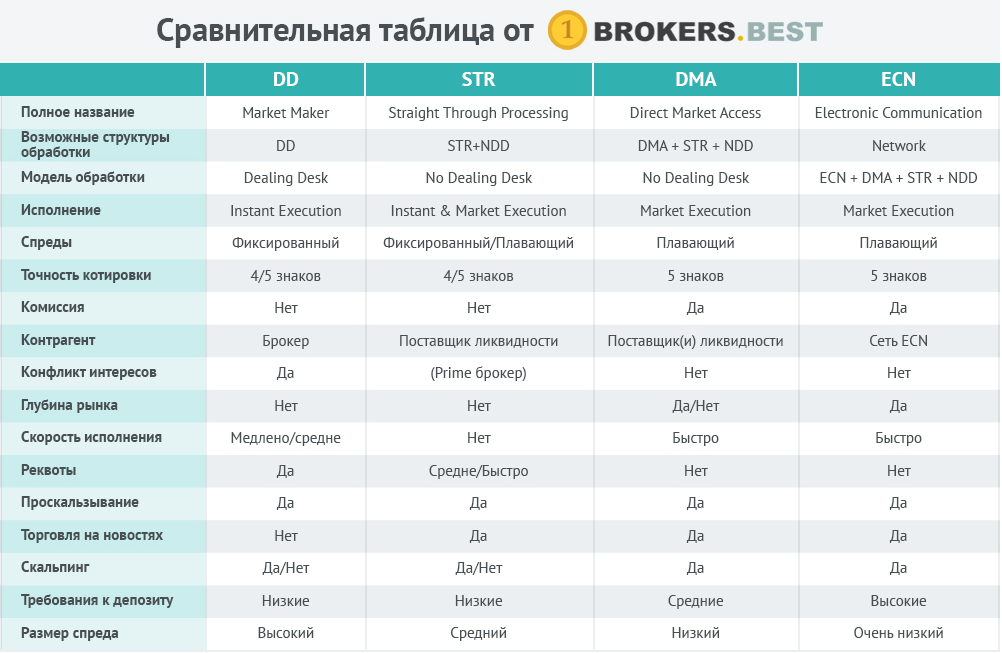

Все счета делятся на два типа - NDD и DD. Прежде чем начинать торговлю, трейдер должен разобраться в характеристиках и торговых условиях каждого счета, чтобы определить, какой из них оптимален для него.

Выбор типов счетов зависит от брокера, с которым работает трейдер. А точнее, от модели, по которой он работает. Их всего две: A-Book и B-book.

A-Book брокеры работают по системе NDD с типом исполнения MarketExecution. А B-Book - по системе DD с исполнением Instant Execution.

Подробнее о том, что такое Market Execution и Instant Execution - читайте в нашей статье.

Что такое NDD

NDD – расшифровывается как Non Dealing Desk - без участия брокерской компании. Это тип счета с прямым доступом к межбанковскому валютному рынку. То есть ваши сделки сразу выводятся на поставщика ликвидности (банки, хедж-фонды и другие крупные финансовые организации, торгующие валютой в огромных объемах), либо на площадку, где торгуют другие трейдеры (прайм-брокеры).

Это хорошо, потому что в таком случае у васне возникнет конфликта интересов с вашим брокером,и он не заинтересован, чтобы вы теряли деньги в своих сделках.

Пример исполнения ордера на NDD-счете

Вы нажали кнопку купить или продать в своем терминале. Брокер принял эту заявку и передал ее на рынок, где она и исполнилась.

Брокер получил свою комиссию за сделку - больше он ничего не заработает и не потеряет, каким бы результатом не окончилась сделка.

Виды NDD-счетов

В рамках NDD используются разные типы счетов: STP, ECN и DMA. От типа NDD-счета зависит, куда будут направлены для исполнения ваши сделки и в какой роли при этом выступает брокер. Ниже подробнее рассмотрим каждый из них.

STP-счета

STP расшифровывается как Straight Through Processing, в переводе “сквозная обработка”. В случае с STP брокер выступает посредником между трейдером и поставщиками ликвидности.

ECN-счета

ECN расшифровывается как Electronic Communication Network, в переводе - электронная сеть коммуникации. Первая такая сеть была создана в 1999 году.

Представьте себе большущий компьютер, на который приходят заявки на сделки со всего мира. От всех брокеров, всех банков - в общем, ото всех, кто хочет продать или купить валюту. По сути это огромный электронный рынок, на котором заключаются сделки. При этом заключаются они мгновенно, так как в контрагентах недостатка нет.

DMA-счета

Счета DMA (Direct Market Access - в переводе прямой доступ к рынку) похожи на STP тем, что при работе на них заявки также отправляются к поставщикам ликвидности, с которыми работает брокер.

Как это происходит: в зависимости от того, на покупку или продажу подал заявку трейдер, система выбирает для него самый выгодный Bid или Ask среди предложений от всех доступных поставщиков ликвидности. Причем лучший bid может быть у одного поставщика, а лучший ask у совсем другого.

Различия в счетах NDD

По методу исполнения

По методу STP сделки трейдера обрабатывает такой же брокер, как и ваш, только более крупный. Этот брокер - и есть вторая сторона (контрагент) в сделке. Однако, учитывая, что к этому крупному брокеру стекаются заявки от множества форекс-брокеров поменьше, он найдет, чем перекрыть ваш выигрыш, и не понесет убытки из-за ваших профитов. То есть конфликта интересов с брокером трейдер может не опасаться.

При DMA, как и при STP, сделки от вашего брокера обрабатывает поставщик ликвидности, однако система может выбирать наилучшую цену среди предложенных разными поставщиками ликвидности. Это достигается благодаря более современному протоколу подключения к поставщикам ликвидности, используемому в DMA. Однако трейдер, скорей всего, не заметит существенной разницы в обработке своих заявок.

В сделках на ECN-счетах не принимают участия никакие брокеры - ни крупные, ни мелкие. Все ордеры обрабатываются на крупнейших мировых электронных площадках. А значит вашим контрагентом по сделке может выступить такой же трейдер, как и вы.

По комиссиям и спредам

Брокеры с DMA-счетами могут брать ежемесячную плату за объем совершенных сделок. Размер комиссии зависит от оборота: например, у ряда брокеров взимается по $15-20 за $1 млн оборота. Иногда DMA-брокеры могут добавлять незначительную наценку на спреды, но без комиссий. Зато спреды у DMA часто довольно узкие.

Брокеры с ECN-счетами имеют прибыль только со спредов и комиссий. При этом у ECN-брокеров самые низкие спреды - меньше вы не встретите нигде.

STP-брокеры зарабатывают исключительно с надбавок к спреду.

Спред у STP-брокеров может быть фиксированным, что дает возможность жульничать нечестным брокерам.

По поставщикам ликвидности

DMA-брокер имеет договор с каждым поставщиком ликвидности, с которым работает. Дополнительным преимуществом можно отметить наличие DOM - это доступ к специальному окну, которое показывает реальное количество открытых ордеров на продажу и покупку на счетах DMA (есть не у всех брокеров).

ECN-брокеры подключаются к анонимным сетям ECN - прямых договоров с каждым поставщиком ликвидности у них нет. Анонимные участники торгов могут размещать ордера и после отклонять их, из-за чего трейдеры будут получать проскальзывания. И хотя ECN дает доступ к самому большому количеству поставщиков ликвидности, брокеры не могут получить лучшие цены от них всех: банки, к примеру, сдерживают свои лучшие цены внутри ECN.

STP подключаются к конкретному поставщику ликвидности, с которым у них есть договор. Таких поставщиков может быть один или несколько.

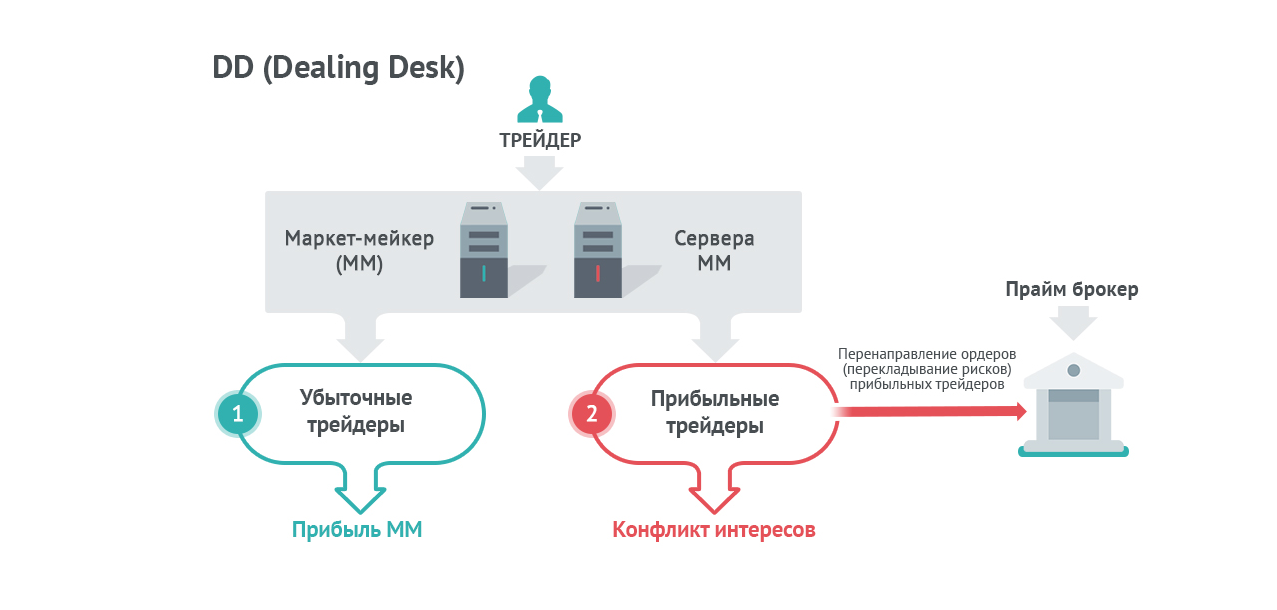

Что такое DD

DD (Dealing Desk - в переводе дилинговый отдел) - это когда все торговые операции проводятся внутри брокерской компании, без выхода на реальный рынок.

Это значит, что если вы получаете прибыль – то ваш брокер получает убыток. А это может подтолкнуть его к различным манипуляциям с ценой, чтобы убыток получили вы, а не он.

Стоит ли работать с DD-брокером

Если у вас небольшой депозит, можете попробовать работать с DD-брокером: вряд ли он станет жульничать ради сделок на маленьком депозите. В этом даже есть свои плюсы.

В то же время на рыночных ордерах по технологии NDD проскальзывания возможны - особенно, в момент выхода важных новостей.

О том, что такое проскальзывание и реквоты и почему они возникают - читайте в нашей статье.

С другой стороны у DD-брокеров вам обеспечены реквоты и заморозка ордеров (это когда ордер невозможно открыть, изменить, закрыть, если цена близка к уровню ордера - так "кухонный брокер" борется со скальперами или просто потенциально прибыльными трейдерами).

Какого брокера выбрать?

Важным фактором при выборе является торговая стратегия, которую использует трейдер. Ведь именно от нее зависит частота открытия сделок и объемы торгов.

На нашем сайте вы можете узнать о том, какие бывают торговые стратегии и как новичку подобрать для себя подходящую. Рассказываем на примере криптовалют, однако такой метод подходит для любой торговли.

Безусловно лучше избегать Dealing Desk, потому как это непрозрачное ценообразование и конечно же конфликт интересов. Из сомнительных плюсов Dealing Desk можно отметить разве что низкий порог входа - возможность открыть счет, имея от $1 до $10.

Вы можете посмотреть наш рейтинг DD-брокеров здесь.

У брокеров, использующих ECN, спреды обычно меньше, чем у DMA-брокеров. Но у ECN присутствуют комиссии, и расходы для трейдера как при DMA, так и при ECN получаются примерно одинаковыми.

Если вы хотите попробовать торговать на ECN-счете, смотрите наш рейтинг брокеров, которые предлагают эту технологию.

Для тех, кто хочет торговать с самой высокой скоростью исполнения ордеров и часто открывать сделки с солидными объемами, лучший выбор — DMA. Особенно учитывая возможность торговать по лучшим ценам с низкими спредами.

Как отличить DMA-брокера:

- только 5-значные котировки и 3-значные для пар, в которых присутствует японская йена,

- рыночное исполнение,

- полное отсутствие реквот,

- плавающий спред,

- проскальзывания в положительную и отрицательную стороны.

Вы можете посмотреть честный рейтинг DMA-брокеров и почитать реальные отзывы трейдеров о компаниях, работающих с этим типом счетов.

Также смотрите наш рейтинг брокерских компаний, предлагающих STP-счета.

Брокеры на смешанной модели

Иногда брокерские компании могут использовать в своей работе несколько схем - и A-Book, и B-Book. И выступать DD и DMA, ECN, STP одновременно.

В смешанной модели, используют одновременно оба типа исполнения - таким образом, брокеры могут дополнительно повысить свою доходность. Прибыльных трейдеров они выводят на реальный рынок, зарабатывая с комиссий, а убыточных оставляют торговать внутри брокера - зарабатывая с их убытков.

Потенциально убыточных трейдеров можно определить по таким признакам:

- отсутствие стоп-приказов (stop loss) в их сделках,

- риск на сделку более 10%,

- максимальное торговое плечо,

- небольшой депозит.

- Биржи криптовалют

- Биржи для фьючерсов

- Биржи для россиян

- Биржи без верификации

- Децентрализованные

- Биржи для копитрейдинга

- Биржи с Launchpad

- Earn (стейкинг, майнинг, фарминг)

- Биржи с NFT

- Биржи для VIP-клиентов

- Биржи для новичков

- Биржи с низкими комиссиями

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Облачный майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

- Криптокошельки

CFD - заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы - это как ставка на спортивное событие, например вы делаете "ставку" X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось - теряете всю "ставку".

Forex - торговля валютами и заработок на их курсах.

Индексы - заработок на изменении экономических индексов разных стран.

Акции - заработок на акциях крупнейших компаний мира.

Торговые советники - автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг - автоматическое копирование сделок успешных трейдеров.

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM - менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM - деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыль\убытки распределяются в процентном соотношении.

MAM - менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM - гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD - торговля происходит на реальном рынке\бирже, где его участники продают\покупают друг у друга.

ECN - торговля идет между участниками системы, которые сами назначают цену покупки\продажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупают\продают право владеть товаром.

STP - торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA - клиент покупает\продает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) - торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution - сделка откроется\закроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вам\брокеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution - сделка откроется\закроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

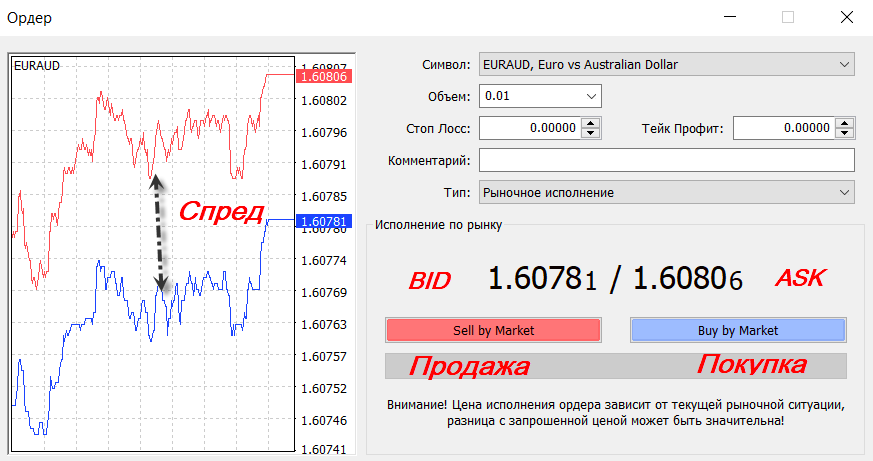

Спред - это разница между ценой покупки и продажи товара на бирже.

Плавающий спред - это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред - это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа - это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа - даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа - организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

Скальпинг - частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование - открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) - как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение - это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS - это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist - программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы - брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

Финансовые регуляторы - организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

- ASIC (Австралия)

- НБ РБ (Беларусь)

- IFSC (Белиз)

- VFSC (Вануату)

- FCA (Британия)

- BVI FSC (Вирг. о-ва)

- BaFin (Германия)

- SFC (Гонконг)

- MiFID (ЕС)

- SEBI (Индия)

- CNMV (Испания)

- CONSOB (Италия)

- CIMA (Кайман. о-ва)

- IIROC (Канада)

- НБРК (Казахстан)

- CySEC (Кипр)

- CSRC (Китай)

- FSC (Маврикий)

- MFSA (Мальта)

- AFM (Нидерланды)

- FSPR (Новая Зеландия)

- DFSA (ОАЭ)

- ЦБ РФ (Россия)

- CFTC (США)

- FINRA (США)

- NFA (США)

- FSA SC (Сейшелы)

- SVGFSA (С-Винсент)

- AMF (Франция)

- FINMA (Швейцария)

- FI (Швеция)

- JFSA (Япония)