Инвестиции в стартапы

В этой статье разберемся:

- что такое стартап,

- как инвестировать в стартап,

- какая может быть доходность от таких инвестиций,

- какие риски существуют для инвестора в стартапы,

а также изучим основные термины и понятия, которые должен знать начинающий инвестор в стартапы.

Что такое стартап?

Термин “стартап” происходит от английского словосочетания to start up, что в переводе означает что-то затеять, завести мотор или - основать компанию.

Чаще всего стартап состоит из 2-3 человек, которые являются авторами бизнес-идеи, лежащей в основе стартапа - и его самыми первыми инвесторами. Их называют основателями или фаундерами от английского founders.

Стартапы зародились и были популяризированы в Кремниевой долине - регионе штата Калифорния, средоточении престижных университетов и офисов технологических компаний. С этим отчасти связано и то, что стартапы чаще всего ассоциируют с IT. Действительно, мы живем в век технологий, поэтому сегодня больше всего стартап-проектов создают именно программисты. Но нужно понимать, что не принадлежность к технологической сфере делает проект стартапом.

Стартап - не обязательно IT-проект. Стартапом может быть любая бизнес-идея.

Основные отличия стартапа:

- ранняя стадия развития бизнеса,

- уникальный продукт, который отличается от всего, что уже есть на рынке либо по своей сути, либо по характеристикам.

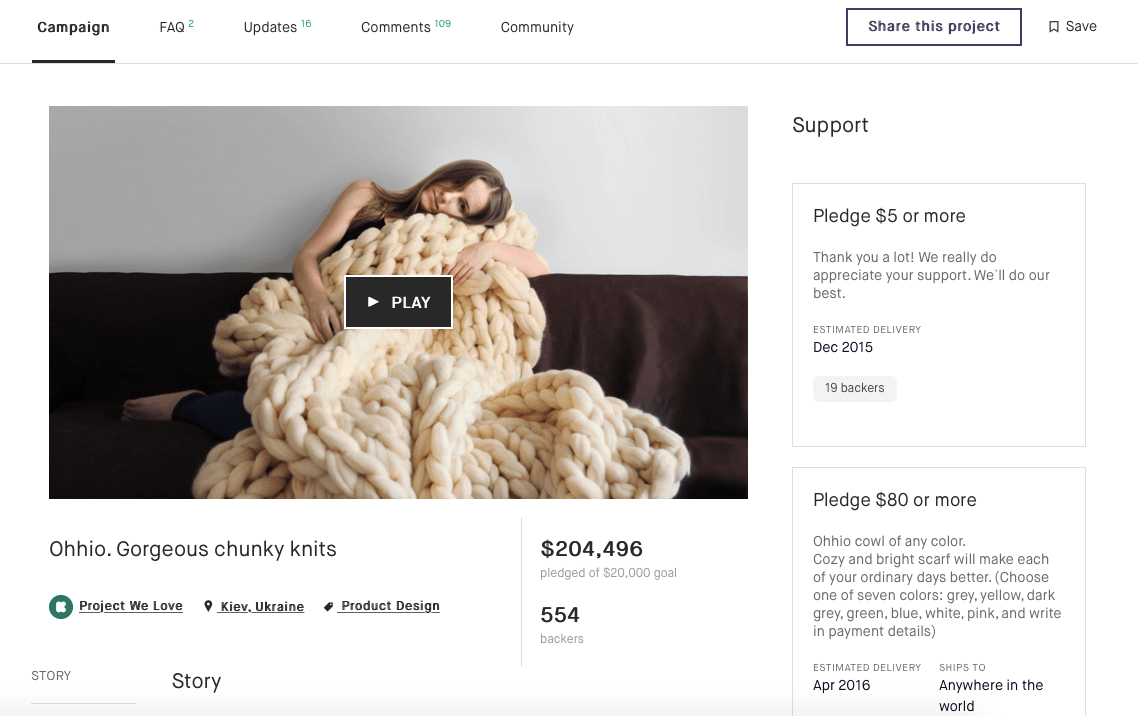

Например, первые настенные скретч-карты мира или одеяла из необработанной мериносовой шерсти тоже в свое время были стартапами. До их появления на рынке уже существовали одеяла и карты мира как вид, но они не обладали теми характеристиками, которые предложили изобретатели.

Ohhio - бренд мериносовых одеял крупной вязки украинки Анны Мартыненко. В 2015 году она опубликовала свой проект на краудфандинговой платформе Kickstarter и собрала $200 000 в предзаказах

Если разобраться, абсолютно любая компания - от автомобильного концерна Ford до мебельного гиганта IKEA - когда-то была стартапом. Первая начиналась с прототипа автомобиля, который придумал Генри Форд, а вторая - с магазинчика бытовых мелочей Ингвара Кампрада. И у всех у них были ранние инвесторы, которые либо вышли из бизнеса в трудные времена, получив убыток, либо дождались, когда оба предприятия преуспеют - и стали миллионерами.

Таких инвесторов называют “ангелами”.

Какая доходность от инвестиций в стартап?

Инвестиции в стартапы - один из самых рисковых и в то же время доходных типов инвестиций.

Представьте себе, что когда Стив Джобс и Стив Возняк только запускали Apple, они бы пришли к вам и предложили 20% своей компании в обмен на $100 000 - вы бы согласились? Скорее всего нет, ведь на тот момент никто не знал, что Apple станет многомиллиардной корпорацией (в 2020 году оценка компании почти достигла $2000 млрд по данным RBK).

А Майк Марккул, сотруник IBM, поверил в проект и согласился. Он стал самым первым инвестором Apple, в 1976 году вложив $250 000 в проект с сомнительными перспективами (ведь тогда уже была Microsoft). В обмен на свои деньги Марккул получил 30% акций компании.

Спустя 4 года - в 1980 году - Apple вышла на IPO. К этому моменту доля Марккула оценивалась уже в более чем $200 млн.

За 4 года Майк заработал $199,75 млн, вложив $250 000 в стартап на раннем этапе. То есть доходность его инвестиций составила около 80 000%!

Марккулу повезло, но так бывает очень редко. Точную вероятность успеха никто не замерял, но сами инвесторы, которые зарабатывают исключительно инвестициями в стартапы, говорят, что успеха добиваются 0,01% всех стартапов. Остальные терпят крах - проще говоря, разоряются. А такого успеха, как Apple, добиваются и вовсе единицы.

Почему стартапы проваливаются

Любой бизнес может потерпеть неудачу, а бизнес, который в новинку потребителю - тем более. Перечислим самые распространенные причины провала стартапов.

- Отсутствие спроса. Очень часто анализ потенциального спроса проводится путем опроса друзей и знакомых. Изобретатели просто спрашивают, стали бы они покупать их продукт. Но реальный потребитель - не ваш друг. У него нет к вам сочувствия и он не станет отдавать свои деньги, просто чтобы вы не расстроились. Команды, которые не проанализировали спрос - не сформулировали целевую аудиторию и не провели анонимный опрос среди случайных интернет-пользователей - скорей всего обнаружат, что люди не всегда покупают то, что одобрила мама.

- Бесполезный продукт или технология. Если стартап создает инновационную соковыжималку, может оказаться, что она не очень понятна людям. Им недостаточно того, что она красивая и мигает сотней разноцветных лампочек - они хотят понять, почему за нее стоит отдать $400. В итоге может оказаться, что соковыжималка не такая уж и инновационная, как это было в случае со стартапом Juicero. Команда создала устройство, которое добывало сок из специальных пакетов под сильным давлением. На свою идею команде удалось собрать более $120 млн инвестиций, но когда продукт вышел на рынок, оказалось, что сок из пакетов можно выдавить просто руками. То есть дорогостоящая соковыжималка оказалась абсолютно бесполезным устройством.

- Конфликт в команде. Из-за того, что бизнес еще не приносит доход и нанять людей нельзя, основатели делят всю работу между собой. На этой почве часто возникают конфликты. Людям не всегда удается решить, кто главнее. Это приводит к ссорам, срывам дедлайнов и в итоге развалу компании. Конкуренция за лидерство сгубила не одну рок-группу - со стартапами та же история.

- Проблемы с деньгами. Чтобы развиваться, бизнесу нужны деньги. Каким бы ни был продукт, нужно платить за комплектующие, расходные материалы, рекламу. Поэтому стартапу нужны инвесторы. Если основатели неправильно рассчитают экономику, и к моменту, когда инвестиции закончатся, компания еще не выйдет в прибыль, чтобы обеспечивать себя самостоятельно, ей придется либо искать нового инвестора на менее выгодных условиях, либо закрыться.

Мы указали проблемы с деньгами на последнем месте не просто так. Если со спросом, продуктом и командой у стартапа все в порядке, то скорее всего, проблем с финансами у него не будет.

Если вы рассматриваете стартап для инвестиций, в первую очередь постарайтесь ответить себе на три вопроса:

- вам нравится продукт или услуга, которую предлагает стартап?

- вы бы это купили?

- что вы думаете о людях, которые делают стартап?

Переходить на следующий этап обсуждений можно лишь в том случае, если ответы на все эти вопросы получились убедительными и внушающими оптимизм.

Стадии развития стартапа

В стартаперской тусовке не утихают споры по поводу того, когда компания перестает быть стартапом. Рассмотрим этапы развития стартапа и как от этого зависит размер инвестиций в него.

- Стадия идеи. Четверо друзей придумали проект и на миллион.

- Предпосевная стадия или Pre-Seed. На этом этапе у команды уже должен быть MVP (minimal valuable product) - другими словами, прототип их проекта. Посевная стадия или Seed. У стартапа появились первые продажи (на стартаперском слэнге - cashflow). Пока трудно сказать, будет ли спрос достаточным, чтобы проект превратился в бизнес, но уже есть с чем идти к инвесторам.

- Раунд А или Series A. Есть спрос, продажи растут. Чтобы расти быстрее и обогнать конкурентов, компания привлекает новый раунд.

- Раунды B, C, D и далее до бесконечности, пока компания не сможет сама оплачивать свои активности. На этих раундах стартап привлекает инвестиции, чтобы расти еще быстрее. Каждый новый раунд означает большую сумму и меньшую долю для инвестора, при этом оценка компании растет.

Дальше компания перестает быть стартапом и либо работает, покрывая все свои расходы с лихвой за счет собственной прибыли, либо выходит на IPO, становясь публичной.

На разных стадиях стартапы привлекают разные суммы инвестиций. Давайте разберемся, когда, сколько денег и от каких инвесторов.

Кто, когда и сколько инвестирует в стартапы

- Прежде всего, сами основатели. Если они не потратили на проект свои сбережения, потенциальному инвестору стоит задуматься: а настроены ли они всерьез? Они - самые первые инвесторы и главные акционеры. Чаще всего суммы не превышают несколько десятков, максимум сотен тысяч долларов в складчину.

- Так называемые FFF (Family, Friends and Fools). Как вы уже поняли, это родственники и друзья, у которых стартаперы в первую очередь занимают деньги. Третий “ф” - это дураки. Так их иронично называют профессиональные инвесторы, которые осознают рискованность таких вложений. FFF-инвесторы редко выделяют больше $10 000 на проект.

- Ангелы или ангельские инвесторы. Это люди, часто топ-менеджеры или бизнесмены, которые хотят вложить свободные деньги в понравившийся сторонний проект. Как правило, такие вложения делаются на предпосевных стадиях, поэтому суммы инвестиций небольшие - от $10 000 до нескольких сотен тысяч долларов, как в случае с Марккулом.

- Инкубаторы, акселераторы. Также инвестируют на предпосевной стадии. Это специальные организации, которые помогают стартапам сделать первые шаги в развитии - предоставляют им офис, обучение и небольшое финансирование в обмен на долю в компании. Самый знаменитый акселератор - американский Y Combinator. Из него “вышли” такие международные компании, как Airbnb, Dropbox, Coinbase и другие.

- Венчурные инвесторы. Это специальные инвестиционные компании, которые управляются профессиональными инвесторами. Они привлекают средства у очень богатых людей - владельцев крупных корпораций, магнатов, миллионеров, банкиров - и распределяют их между несколькими стартапами в надежде, что хотя бы один из них преуспеет, как Apple, и вернет инвестиции с лихвой. Инвестиции на разорившиеся стартапы при этом просто списывают. Венчуры (от английского слова venture - авантюра, рискованное предприятие), как правило, инвестируют на посевных стадиях, а также более поздних (раунд А). Средний чек стартует от $100 000 и может достигать нескольких миллионов долларов.

- Крупные инвестиционные фонды. Эти ребята вступают в игру, когда стартап уже вырос достаточно, чтобы его основатели претендовали на место в списке богатейших Forbes. Такие инвесторы, как SoftBank, Goldman Sachs, Intel Capital, Toyota и другие вкладывают сотни миллиардов одним чеком в такие стартапы, как Uber, Twitter или Slack - на их глобальную экспансию, поглощение конкурентов и более стремительный рост. Тут этапов может быть бесконечное множество: раунд B, раунд D, C, F и так далее.

Если вы читаете эту статью, то скорее всего относитесь к первым трем видам инвесторов - FFF или ангелам. Ниже мы расскажем, как выбрать стартап таким образом, чтобы не оказаться в категории “дураков”.

Как инвестировать в стартап

Где найти стартап для инвестирования

Конференции и конкурсы

Инвесторы и стартапы находят друг друга на специальных мероприятиях. Самое известное из таких - Startup Disrupt, суть которого хорошо показана в уже ставшем культовым сериале “Кремниевая долина” (Silicon Valley).

Эпизод сериала “Кремниевая долина”: стартап “Пегий дудочник” на Startup Disrupt

Это конкурс для стартапов, который организовывают крупные венчурные инвесторы и фонды США. “Дизрапт”проходит все в той же Кремниевой долине. Каждый из конкурсантов получает время, за которое презентует со сцены свой проект жюри. Главный приз - денежный грант на развитие стартапа.

После конкурса вы можете подойти к представителю команды и познакомиться поближе. Кроме того, в павильонах на Startup Disrupt организованы выставки или так называемые стартап-алеи. Здесь как участники конкурса, там и те, кто на него не прошел, устанавливают стенды и рассказывают о своих проектах. Инвесторы часто присматривают интересные стартапы именно на таких павильонах.

Источник фото: EdExpert

- Самые крупные мероприятия в Украине со стартап-алеями: IT Arena (Львов), iForum (Киев).

- В России: Startup Village (Москва), Russian Tech Week (Москва).

- В Беларуси: Venture Day (Минск), Emerge (Минск).

Из-за коронавируса их перенесли в онлайн-формат.

Синдикаты или объединения бизнес-ангелов

Люди схожих интересов склонны объединяться в сообщества. Ангелы - не исключение. Объединения ангельских инвесторов называется синдикатами. У них есть свои преимущества:

- Простота поиска объекта для инвестирования. Ангелу, состоящему в синдикате, не обязательно искать стартап самостоятельно - команды сами приходят и представляют свои проекты таким сообществам. Более того, часто синдикаты формируются при крупных венчурных фондах - тогда ангелы могут участвовать в их сделках, таким образом получая доступ к более зрелым и проверенным стартапам на более поздних раундах инвестирования - Seed или даже Series A.

- Совместные сделки (еще называют синдикативные сделки) - несколько членов синдиката могут объединиться, чтобы сообща вложиться в стартап на более поздней стадии развития. Синдикативные сделки даже могут соперничать с венчурными фондами за самые интересные стартапы.

- Экспертиза. Одна голова - хорошо, а две - лучше. Выбирая объект для инвестирования в синдикате, вы можете проконсультироваться с коллегами, прежде чем ударить по рукам со стартапом. Ведь синдикат формируется из представителей самых разных отраслей экономики. Например, вас заинтересовал хлебобулочный стартап, но вы разбираетесь только в программировании - спросите совета у коллеги-ангела из отрасли пищевых технологий. Он с радостью поделится своей экспертизой, зная, что сможет обратиться к вам за консультацией, когда ему понадобиться разобраться в IT.

Самые крупные синдикаты в Украине:

- ICLUB при венчурном фонде TA Ventures,

- UAngels (сейчас не активен),

- Startup.Network.

В России:

В Беларуси:

Отраслевые СМИ

Если еще 5 лет назад многие люди не знали такого термина, как стартап, то сегодня эта тема в моде. Практически каждое современное издание имеет раздел, посвященный стартапам. Но если вы инвестор, лучше ориентироваться на нишевые СМИ - у них более продвинутая экспертиза и глубокое понимание темы.

Из медиа можно узнать не только о запуске нового стартапа, но собрать базовую информацию, от которой можно отталкиваться:

- Кто основатели, их профессиональное портфолио, опыт.

- Чем занимается компания - в чем идея.

- Какой объем рынка в сфере, а следовательно вероятность того, что стартап преуспеет.

- Чего уже добилась команда.

Мы рекомендуем подписаться на такие издания:

- VC.RU (Россия и СНГ),

- AIN.UA (Украина и Восточная Европа),

- TechCrunch (США и весь мир).

Как понять, стоит ли инвестировать в стартап?

Итак, вы выбрали стартап, ответили на три вопроса из начала статьи - и ответы вас удовлетворили. Как понять, стоит ли пойти на риск и инвестировать в него свои деньги?

Перечислим основные критерии, на которые вы должны ориентироваться.

- Бизнес-план. Он должен быть! Причем, максимально подробный. Мы не рекомендуем связываться с командой, которая презентует проект, не имея на руках этого документа. Бизнес-план помогает избежать ситуаций, которые мы описывали выше - когда основатели не смогли правильно распорядится имеющимися денежными запасами, они иссякли, и стартап - банкрот. Бизнес-план должен отвечать на вопросы:

- сколько денег стартап планирует потратить за какой период и на что,

- когда команда ожидает выйти точку безубыточности (то есть в ноль),

- какие сроки окупаемости инвестиций закладывает команда и исходя из чего,

- сколько человек планирует нанять и зачем,

- какую долю рынка планирует занять и т.д.

- Анализ рынка. Команда должна знать все про сегмент рынка, в котором она планирует работать. А главное - его объем в деньгах. Это очень важный показатель - на его основе оценивается потенциал стартапа стать реальным бизнесом. Допустим, стартап продает авторучки - в таком случае, основатели должны знать, что в текущем году объем рынка канцелярских товаров в Украине составлял условно $100 млн в год и в последние несколько лет рос с динамикой 2% в год. Если команда планирует занять 10% рынка, то ее оборот в год будет составлять $10 млн с потенциалом к постоянному росту.

- Продукт. Опытные инвесторы говорят: если продукт никуда не годится, никакие деньги его не спасут. И это правда. Знаменитый американский стартап Theranos привлек сотни миллионов долларов инвестиций, но продукт оказался пустышкой. В результате стартап - банкрот, его основательница Элизабет Холмс рискует сесть в тюрьму за мошенничество, инвесторы зафиксировали огромные убытки, а сотни простых людей потеряли работу. Об афере Theranos вышел бестселлер и снимается фильм, а мы призываем молодых инвесторов не верить слепо основателям и проверять продукт или услугу всеми доступными методами еще до того, как будет подписан контракт.

- Конкуренция. С кем стартап будет бороться за рынок? Основатели должны уметь перечислить конкурентов поименно и знать о них все. Если они говорят вам, что продукт - уникален, и у компании нет конкурентов - мы не рекомендуем связываться с такой компанией. Отсутствие конкурентов может говорить о трех вещах:

- либо с рынком что-то не так, раз никто не хочет на нем работать,

- рынка не существует, а значит, не существует спроса на продукт,

- стартап налажал с анализом - а значит, инвестировать в него точно не стоит, потому что основатели не выполнили элементарную работу.

- Команда. Команда стартапа - как экипаж самолета: если с ней что-то не так - крушения не миновать. Прежде чем рассматривать возможность инвестирования в стартап, вы должны выяснить:

- Кто за что отвечает и почему?

- Какой опыт за плечами у каждого из членов команды?

- Кого не хватает (такие люди обязательно есть) и сколько денег нужно выделить на найм недостающих винтиков в системе?

- Что, если кто-то из текущих членов команды ее покинет - парализует ли это работу компании?

В венчурном мире такое оценивание стартапа перед подписанием контракта называется due diligence. По сути это проверка компании перед покупкой частично или полностью. В идеале к этому процессу стоит привлечь экспертов: финансистов, аудиторов, бухгалтеров и юристов.

Но поскольку ангельское инвестирование осуществляется на очень раннем этапе развития компании - когда еще нет продаж, нет бухгалтерии, годовых отчетов, налогов и юридических рисков - оценка происходит намного более поверхностно. Скорей всего, вам придется полагаться в основном на свое чутье. И конечно, на бизнес-план - вот его нужно обязательно показать профессионалу.

Сколько инвестировать и за какую долю?

Допустим, вы решили, что игра стоит свеч - как понять, сколько денег предлагать и какую долю в стартапе за это просить?

Стоимость доли рассчитывается, исходя из оценки компании - другими словами, рыночной стоимости бизнеса. Например, стартап оценили в $1 млн. Значит, доля в 10% будет стоить $100 000. Это и будет сумма инвестиций.

Это - очень грубая оценка, поскольку при расчете суммы инвестиций учитываются также коэффициенты риска, но в этой статье мы объясняем азы.

Тут возникает второй вопрос: а как оценить стартап?

На более поздних стадиях оценка высчитывается, исходя из доходов компании, ее реальных затрат и динамики роста. Но проблема в том, что на pre-seed стадии, когда привлекают ангелов, у стартапа, скорей всего, еще нет продаж. А значит, нет дохода, и все цифры из презентации для инвесторов пока не подтверждены. Это - гипотезы, которые вам вместе с командой еще предстоит проверить. Как в таких условиях рассчитать стоимость будущей компании, а соответственно, сколько денег давать за долю в ней?

К сожалению, никак. Но в Кремниевой долине - колыбели стартаперства - за много десятков лет вырисовалась универсальная схема, по которой инвестируют стартапы на предпосевной стадии. Как правило, инвесторы - ангелы, инкубаторы и акселераторы - дают таким командам $10 000-$50 000 за 10-20% в компании.

Точную сумму можете определить только вы сами, опираясь на бизнес-план, который вам предоставил стартап. Сколько денег команде нужно, чтобы запустить продукт на рынок и начать зарабатывать? Как быстро они окупятся? Чем дольше сроки окупаемости - тем, соответственно, больше доля, которую вы можете просить в обмен на необходимую команде сумму.

Как оформить сделку?

Поздравляем! Вы выбрали стартап, оценили его по всем параметрам и готовы передать деньги. Как это сделать?

Для начала на всякий случай перечислим, как делать не надо, хоть это и должно быть очевидно:

- отдавать деньги основателям наличными, даже если это небольшая сумма,

- сбрасывать на карту,

- переводить на биткоин-кошелек (или в любой другой криптовалюте),

- отдавать деньги любым способом без предварительного подписания инвестиционных документов.

Важно понимать, что как и в любой другой сфере на рынке стартапов полно мошенников. Чего только стоит история с украинским стартапом Sixa, который умудрился выманить у инвесторов более $5 млн на голословные обещания и исчезнуть!

Первое, что вы должны сделать после того, как определились с объектом для инвестирования - проконсультироваться с юристом. Желательно выбрать специалиста именно по работе с венчурными сделками. Юрист поможет вам составить договор, прописать риски и сможет в случае чего защищать ваши интересы в суде.

Что нужно предусмотреть в контракте

В контракте прописываются права и обязанности сторон сделки. Основная обязанность инвестора - предоставить кэш, а стартапа - акции компании в оговоренном размере. Но есть и другие немаловажные моменты, которые необходимо прописать, чтобы максимально застраховать себя от рисков.

- Отчетность. Очень важно задокументировать обязанность стартапа регулярно отчитываться перед вами, как инвестором, о состоянии дел. Вы должны регулярно получать финансовую отчетность, иметь возможность свериться с бухгалтерией, знать точные цифры по продажам, отказам, затратам и прибыли. Если такая информация не будет вам поступать, будет поступать несвоевременно или в искаженном виде, в контракте должны быть прописаны меры пресечения и штрафные санкции, которые можно отстоять в суде. Например, это может стать основанием для вас потребовать свои деньги назад.

- Полномочия. За свои деньги вы покупаете не просто акции компании, но участие в принятии важных для развития бизнеса решений. И чем больше ваша доля, тем весомее ваш голос. Представьте, что вы вложили в стартап $10 000 и получили 30% акций. Тут приходит Google и предлагает купить его за $1 000 000. Таким образом, ваши 30% стоят уже не $10 000, а $300 000. Вы хотите сделать экзит (от английского exit - выход), то есть продать свою долю и выйти из проекта, заработав $290 000. Но основатели не хотят продавать. Вот тут вам и пригодится ваше право голоса и полномочия в совете директоров.

- Привилегия первого инвестора. Как мы писали выше, по мере развития стартап привлекает все новые и новые инвестиции, таким образом доля основателей и первого инвестора размывается. Чтобы не потерять возможность влиять на дальнейший курс компании, вы должны закрепить за собой привилегированное право на участие в каждом новом раунде при минимальной оценке. Таким образом, вы сможете постепенно увеличивать свой пакет акций, сохраняя за собой место и голоса в совете директоров. Конечно, это дополнительные инвестиции, но - если вы видите, что компания растет и имеет все шансы стать “новым Facebook” - разве оно не стоит того?

Возврат инвестиций

У инвестиций в стартапы, как и у любых других инвестиций, всегда есть три возможных исхода:

- Убыток - к сожалению, это самый распространенный вариант в сфере стартап-инвестирования. Компания прогорела и закрылась. Продажа имущества и страховка может покрыть некоторые затраты по инвестициям, но скорей всего большая часть суммы вам никогда не вернется. Другой вариант - компания на позднем этапе развития “сворачивает не туда”: ее оценка начинает падать, и инвестор продает свою долю существенно дешевле, чем покупал, фиксируя потерю части инвестиций.

- Ноль - достаточно редкий исход. Компания закрылась, но нашла возможность выплатить все долги.

- Прибыль - удачный исход, который, скорей всего, принесет возврат инвестиций с хорошим процентом. Компания успешно развивается, зарабатывает деньги и привлекает новые раунды инвестирования. При этом ее оценка растет, как и стоимость доли инвестора. Например, когда вы инвестировали в стартап, он оценивался в $100 000, а спустя 5 лет его оценка составляет уже $1 000 000. Таким образом, ваша инвестиция уже может принести прибыль в десятикратном размере.

Зафиксировать прибыль можно в любой комфортный для вас момент тремя способами. Рассмотрим их ниже.

Как зафиксировать прибыль

Чаще всего инвестор получает прибыль через продажу доли целиком (экзит) или частично (кэшаут) другому инвестору или основателям.

Экзит/кэшаут может проводиться:

- В рамках следующего инвестиционного раунда - когда в стартап заходит новый инвестор, предыдущий может продать ему часть своей доли по актуальной оценке.

- В рамках слияния или поглощения (такие сделки на профессиональном сленге называются M&A) - когда стартап покупает более крупный конкурент, чтобы забрать себе его ресурсы, клиентов и экспертизу.

- В рамках консолидации активов - когда основатели или мажоритарные инвесторы выкупают доли у акционеров по актуальной цене, чтобы получить больше влияния в совете директоров.

- Инвестор инициирует продажу своей доли в удобный для него момент. Тут нужно понимать, что сделка не произойдет на следующий день - чтобы соблюсти интересы всех бенефициаров, необходимо провести независимый аудит компании, дать ей новую оценку, договориться с покупателем и оформить множество документов. На весь процесс может уйти от нескольких месяцев до нескольких лет, в зависимости от размера компании и совета директоров.

Мы рекомендуем не спешить выходить из стартапа, который показывает хорошую динамику роста (tracton или трэкшн на стартаперском сленге). Нужно понимать, что стартап - это инвестиция в долгую. Чем сильнее вырастет оценка стартапа, чем больше инвестиций он соберет - тем больше вероятность того, что вы сможете продать свою долю с максимальной прибылью.

Но если вы начинаете подозревать, что руководители компании манипулируют цифрами, их отчеты не до конца честны, а рынок начинает стагнировать - рассмотрите возможность выйти с минимальным убытком. Возможность вернуть хотя бы часть денег все же лучше, чем потерять все.

- Биржи криптовалют

- Биржи для фьючерсов

- Биржи для россиян

- Биржи без верификации

- Децентрализованные

- Биржи для копитрейдинга

- Биржи с Launchpad

- Earn (стейкинг, майнинг, фарминг)

- Биржи с NFT

- Биржи для VIP-клиентов

- Биржи для новичков

- Биржи с низкими комиссиями

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Облачный майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

- Криптокошельки

CFD - заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы - это как ставка на спортивное событие, например вы делаете "ставку" X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось - теряете всю "ставку".

Forex - торговля валютами и заработок на их курсах.

Индексы - заработок на изменении экономических индексов разных стран.

Акции - заработок на акциях крупнейших компаний мира.

Торговые советники - автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг - автоматическое копирование сделок успешных трейдеров.

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM - менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM - деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыль\убытки распределяются в процентном соотношении.

MAM - менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM - гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD - торговля происходит на реальном рынке\бирже, где его участники продают\покупают друг у друга.

ECN - торговля идет между участниками системы, которые сами назначают цену покупки\продажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупают\продают право владеть товаром.

STP - торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA - клиент покупает\продает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) - торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution - сделка откроется\закроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вам\брокеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution - сделка откроется\закроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

Спред - это разница между ценой покупки и продажи товара на бирже.

Плавающий спред - это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред - это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа - это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа - даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа - организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

Скальпинг - частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование - открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) - как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение - это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS - это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist - программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы - брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

Финансовые регуляторы - организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

- ASIC (Австралия)

- НБ РБ (Беларусь)

- IFSC (Белиз)

- VFSC (Вануату)

- FCA (Британия)

- BVI FSC (Вирг. о-ва)

- BaFin (Германия)

- SFC (Гонконг)

- MiFID (ЕС)

- SEBI (Индия)

- CNMV (Испания)

- CONSOB (Италия)

- CIMA (Кайман. о-ва)

- IIROC (Канада)

- НБРК (Казахстан)

- CySEC (Кипр)

- CSRC (Китай)

- FSC (Маврикий)

- MFSA (Мальта)

- AFM (Нидерланды)

- FSPR (Новая Зеландия)

- DFSA (ОАЭ)

- ЦБ РФ (Россия)

- CFTC (США)

- FINRA (США)

- NFA (США)

- FSA SC (Сейшелы)

- SVGFSA (С-Винсент)

- AMF (Франция)

- FINMA (Швейцария)

- FI (Швеция)

- JFSA (Япония)